- Подпишитесь, чтобы читать далееПолный Шекспир

Ребята, меня недавно спросили, не дам ли я интервью. Ну, я согласился — книги-то продавать надо! Ожидал самые типичные вопросы, хотел в ответ что-то новое сказать, но особо не готовился.

Созвонились.

А через день — ещё раз. Было интересно, даже весело. Вопросы такие, что пришлось думать — для меня это непривычно!

И вот сегодня вышла статья.

Так странно — читать про себя. Узнаёшь о себе много нового, когда видишь своё же интервью, пропущенное через чужое восприятие. Было очень приятно общаться со Светланой — задавала необычные, тонкие вопросы.

Ребята, меня недавно спросили, не дам ли я интервью. Ну, я согласился — книги-то продавать надо! Ожидал самые типичные вопросы, хотел в ответ что-то новое сказать, но особо не готовился.

Созвонились.

А через день — ещё раз. Было интересно, даже весело. Вопросы такие, что пришлось думать — для меня это непривычно!

И вот сегодня вышла статья.

Так странно — читать про себя. Узнаёшь о себе много нового, когда видишь своё же интервью, пропущенное через чужое восприятие. Было очень приятно общаться со Светланой — задавала необычные, тонкие вопросы.

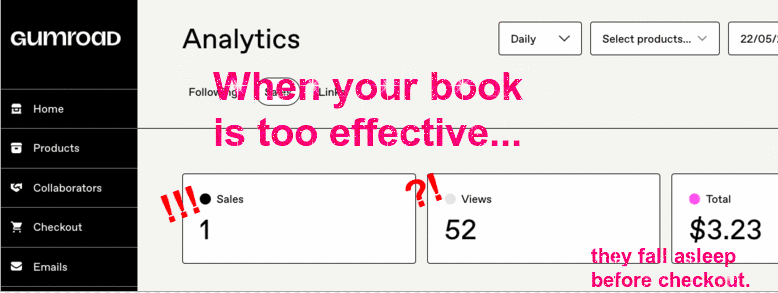

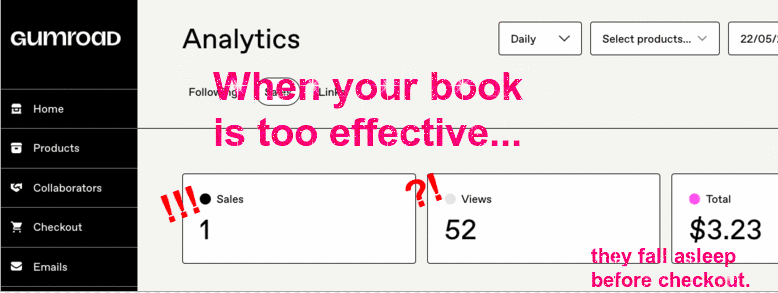

Бесплатный52 добрых души заглянули в мой магазин на Gumroad… и все, кроме одного, героически воздержались от покупки, чтобы я мог сохранить свои убедительный статус голодного художника! Ура!

Значит, на ужин — крапивный суп!

А покупателям из России не нужен никакой Гамроуд! Предзакажите здесь, пока скука не уложила вас спать:

52 добрых души заглянули в мой магазин на Gumroad… и все, кроме одного, героически воздержались от покупки, чтобы я мог сохранить свои убедительный статус голодного художника! Ура!

Значит, на ужин — крапивный суп!

А покупателям из России не нужен никакой Гамроуд! Предзакажите здесь, пока скука не уложила вас спать:

БесплатныйПрисоединяйтесь к русскому каналу:

Join my English channel for updates:

Присоединяйтесь к русскому каналу:

Join my English channel for updates:

Бесплатный

Бесплатный