Союз России и Беларуси: успехи, проблемы и общие вызовы

2 апреля в России и Беларуси отмечался День единения народов наших стран. О том, какой путь с 1996 года прошел проект союзного государства, о ядерном оружии и мирном атоме в Беларуси, о польской угрозе, об отношениях президентов и о том, чем торгуем друг с другом говорят депутат Палаты представителей Национального собрания Республики Беларусь Олег Гайдукевич и политолог Руслан Сафаров

5 НОВЫХ ВОЙН 2025 года 💥 Как мир пойдёт в разнос уже совсем скоро?

«Промо уровень»

Настало время мирового передела. Каждая хоть сколько-нибудь сильная страна захочет урвать себе кусок пожирнее. Чего нам ожидать уже в этом году?

Пиши свои мысли в комментариях!

Ядерная бульба с задержкой срабатывания (часть 2 / № 202)

«Тыл»

Ядерная бульба с задержкой срабатывания (часть 1 / № 201)

«Тыл»

Во время встречи с трудовым коллективом Минского автомобильного завода Александр Лукашенко сделал заявление. Интересное и открывающее широкий простор для мыслей и прогнозов. Лидер братского государства обмолвился, что собирается в ближайшее время обсудить с Владимиром Путиным проект строительства второй атомной электростанции на территории республики

Приднестровье в энергетической блокаде. Будет конфликт на Днестре?

Жители Приднестровья оказались в энергетической блокаде, которая в ближайшие недели может привести к гуманитарной катастрофе. О роли Приднестровья в большом противостоянии Москвы и Запада, сговоре Кишинева и Киева, шантаже Тирасполя, который должен выбирать между гуманитарной помощью Европы и союзом с Россией, и о «дунайском противостоянии» Европы и России говорят эксперт Института стран СНГ Игорь Шишкин и писатель Александр Марков

ОСОБЕННОСТИ п-РЕЗИДЕНТСКИХ ВЫБОРОВ

Интервью журналистке канала белорусского телевидения про «особенно демократических» выборов п-резидента в Литве.

Чисто для сравнения с выборами в Белоруссии.

Выборы в Беларуси: чем живет союзник России?

26 января пройдут выборы белорусского президента. О том, как развиваются российско-белорусские отношения, об угрозах для союзника России, стратегии Александра Лукашенко, о том, повторятся ли в Беларуси события 2020 года, о качестве белорусских товаров и о том, как российский газ может быть использован для общего блага в Беларуси, говорят Генеральный директор радио «Говорит Москва» Владимир Мамонтов, главный редактор канала «Геоэнергетика.Инфо» Борис Марцинкевич и политолог Руслан Сафаров

Карточки k-pop в НРД и Status Quo Bias

«-До какой величины убытка в процентах Вы готовы удерживать позицию, не закрывая?

-Да.»

© Из анкеты по риск-профилированию

Почему карточки k-pop

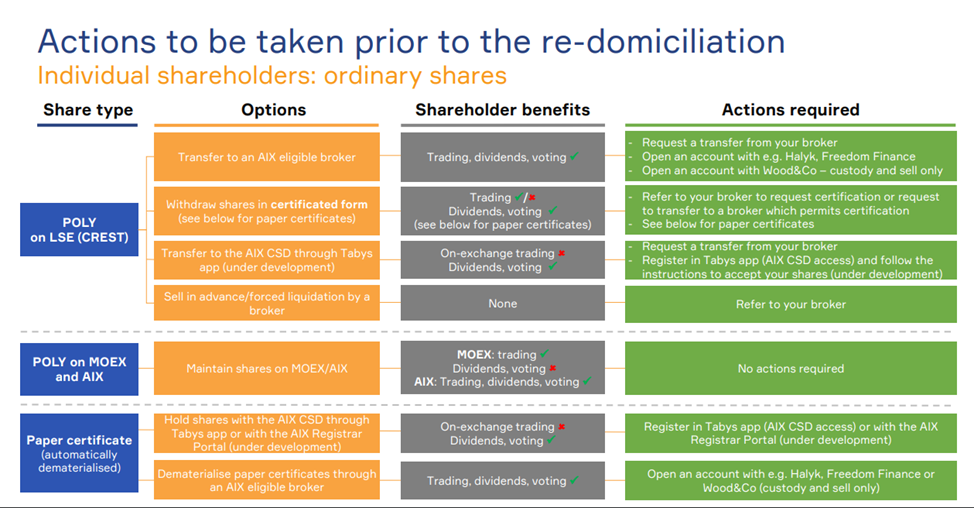

Сегодняшний текст вдохновлён прошедшим делистингом Solidcore Resources (ex Polymetal) с Московской Биржи и фразой «оставим всё как есть». Акции компании, переехавшей в Казахстан, и в марте 2024 продавшей российские активы Группе Мангазея, теперь обращаются только на Астанинской AIX, а бумаги в НРД превратились в коллекционный предмет для истинных ценителей с утилитарными свойствами вкладыша из жвачки.

В течение года c компания проводила обмен акций в НРД 1-к-1 на бумаги в AIX через уполномоченных брокеров, в дополнение, в российском контуре существовал биржевой Tender Offer, ну и всегда была опция продать бумаги в рынок и немедленно купить на AIX. Более того, даже после попадания российского бизнеса (АО «Полиметалл» в SDN), редомицилляции и анонсов по продаже активов до марта 2024 это было ещё и выгодно.

В процессе вышло легендарное интервью Виталия Несиса, который в наглядной форме напомнил держателям акций Polymetal в НРД, что ничего хорошего их не ждёт: дивидендов не будет, голосовать нельзя, всё заморожено. «Бегите, глупцы» ©

Компании этот листинг [Moex -S.sec] больше не нужен, объективно не нужен он и инвесторам. Потому что акции, которые торгуются на Московской бирже, ущербные: до их владельцев не доходят дивиденды, они не могут голосовать. Но задача компании — поддерживать листинг и продолжать работать с акционерами, чтобы перевести их через обмен в Астану.

Что касается влияния на цену в России, то это все больше становится похоже на рынок фанатских карточек корейских поп-групп: непонятно, чем именно торгуют, но делать это интересно и радостно. Поэтому, повторюсь, наша стратегия по отношению к акционерам в Москве — это их образование и пропаганда, а также снижение транзакционных издержек на миграцию. Сравнительная цена нас точно не интересует.

Нет никакой жесткой отсечки, до какого размера пакета на Мосбирже мы хотим дойти [на момент интервью в НРД оставалось ок. 8% акций компании — S.sec]. Желательно, конечно, минимизировать количество акций, которые там застрянут. Но, повторюсь, это тупик. В московских акциях нет реальной ценности, это фиктивные ценные бумаги, если учитывать регуляторную реальность. Будем поэтому работать, объяснять, помогать с переводом. Надеюсь, что подавляющее большинство акционеров на Мосбирже все-таки мигрируют в Астану.

Только после этого премия в акциях на MOEX окончательно ушла. Рыночная неэффективность была чрезвычайно упорной, хотя ещё в 2023 году при переезде компания рисовала комиксы о том, какая судьба ждёт акции в НРД.

Субъективная ценность

В рамках 6 этапов Обмена за 10-месячный период мигрировало 9.6% акций. Эту часть погасят, когда с НРД снимут рестрикции. При этом казначейский пакет достиг 18,4% от общего числа акций, ранее в первом раунде компания собрала ещё 8.8%. Из объявлений нет понимания был ли обменян ~1% собранный на биржевом выкупе российской инвесткомпанией.

По моей выборке было ощущение, что только в единичных случаях инвесторы предпочли не менять/продавать бумаги в НРД, а «ждать лучших времён». Но компания заботливо пошатнула веру в рациональное — в НРД осталось 22 млн акций (4.6% капитала), не участвовавших в обмене. Это 77+ млн. USD активов (по текущей цене на AIX), фактически обнулившихся. Получается, огромное количество держателей в течение года просто игнорировали не только недружелюбную риторику компании, но и возможность получить recovery, убрать инфраструктурный риск, не остаться с фантиком, арбитраж, в конце концов.

Дальше, конечно, только гипотезы о том, что это может быть:

- нежелание фиксировать убыток;

- желание владеть эксклюзивно бесполезным и неликвидным активом;

- диверсия против вероломного менеджмента и закрепление санкционного лица (НРД) среди держателей бумаг на веки вечные;

- оптимизм в духе «как-нибудь рассосётся».

Если серьёзно, то получается, что поддержание статуса-кво оказалось сильнее рационального желания не вляпаться в непонятное. Корпоративных событий много, и, руководствуясь максимой «само рассосётся», инвесторы рискуют стать невольными коллекционерами предметов, похожих на ценные бумаги.

Вкладыш с вагончиками

Например, выкуп ГДР Глобалтранса в НРД. Да, цена была 850, а сейчас 520. Да, телеграм-каналы обещали мега-дивиденды после редомицилляции в ОАЭ, а их опять не будет, а будет листинг в Казахстане и делистинг с MOEX. ГДР в НРД превратятся в неликвидное и вся корпоративная «жизнь» будет проходить без них. Не мы такие, НРД такой.

Раньше казалось очевидным, что ситуации или деньги, или бумага без листинга и дивидендов нет смысла думать об упущенной выгоде и исторических затратах, бороться с несправедливостью и «кидаловом» — спасти бы то, что есть. После истории с Soldicore в НРД уже в этом не уверен.

Вкладыш с орлом

Не настолько суровый кейс, но тоже достойный упоминания, — замещение евробондов Минфина РФ. Уже неоднократно сталкивался с позицией «а смысл менять?».

Минфин РФ не планирует прекращение торгов незамещёнными еврооблигациями, и, разумеется, будет обслуживать незамещённые выпуски в рублях. Однако ситуация, характерная ранее для торговли во многих длинных выпусках суверенных евробондов РФ, которых мало на хранении в НРД (например Россия-2035, Россия-2043, Россия-2032-EUR), когда bid-ask спред превышал 5 п. п., может стать нормальностью для всех незамещенных выпусков в контуре НРД из-за незначительного объёма в обращении.

Проиллюстрировать ухудшение ликвидности незамещённых еврооблигаций можно на примере выпуска Альфа-Банк, 5,95% 15apr2030, USD (10) [XS2063279959] — одной из немногих корп. еврооблигаций, имевшей листинг на Мосбирже и активно торговавшейся в «стакане». Медианный дневной объём биржевых торгов с расчётами в RUB с начала 2024 года и до замещения составлял 8 млн. RUB.

Замещение выпуска завершилось 27.06.2024, когда был размещён выпуск Альфа-Банк, ЗО-850 [RU000A108Q29], оплачиваемый еврооблигациями из расчёта 1:1. В результате, с 03.07.2024 торги еврооблигациями Альфа-Банк, 2030 на Мосбирже были прекращены, несмотря на то, что незамещённым осталось 558 из 850 млн. USD номинала выпуска XS2063279959. Фактически, бумаг в контуре НРД, которые могли бы обращаться, больше не было.

Одновременно с этим начались торги в выпуске ЗО RU000A108Q29, медианный дневной объём которых с начала июля 2024 по текущий момент составляет 7.5 млн. RUB. Таким образом, ликвидность полностью «переместилась» из выпуска еврооблигаций в выпуск ЗО, сохранившись примерно в тех же объёмах.

Учитывая, насколько комфортной Минфин и Банк России сделали процедуру, можно ожидать очень высокой доли участия держателей в НРД в замещении евробондов РФ, превышающей активность в корпоративных сделках (там участие было 50-60% в общем, и 90+% в НРД). Что будет в стаканах незамещённых евробондов после 05.12.2024, сказать трудно, но вряд ли будет активно. Подать оферту или «оставить всё как есть» с риском последующей продажи на 10-20% ниже справедливой цены из-за отсутствия бидов?

Здесь ещё можно было вставить аргумент про налоговые последствия и фобии про курсовую переоценку, но оставим это на другой раз, когда будут опубликованы поправки к статье 214.1 НК РФ, вносимые сейчас Минфином.

Вкладыш с колосьями, лучами солнца и звездой

По евробондам Белоруссии тоже проходит замещение для держателей в российских депозитариях (в том числе без НРД в цепочке хранения), и вновь инвесторам предстоит мучительный выбор:

- Получить новый бонд с ISIN-ом BY*** с регулярными выплатами в BYN, привязанными к валюте, восстановить денежный поток, и получить пропущенные купоны после марта 2022;

- Остаться с евробондом, выплаты по которому в BYN отложены до даты погашения;

- Сдать евробонд по 30% от номинала с выплатой в USD;

Тезисно, почему приятно НЕ сохранять статус-кво:

- Как и в евробондах РФ активную роль играет НРД, собирая инфо от депозитариев и фиксируя владельцев на несколько дат отсечки (в том числе для выплат «застрявших» купонов»);

- Ключевая дата отсечки — 26.07.2024. Держатели в российских депозитариях на эту дату могут участвовать в замещении (без ограничений на дату покупки бумаг до сентября 2022 года);

- Остальные даты отсечки соответствуют датам за 1 рабочий день до купонных выплат после марта 2022 года (по выпускам 2026/2030/2031 это август 22 — август 24, по выпуску 2027 июнь 22- июнь 24). «Застрявшие» купоны можно получить при замещении бумаг в BYN (с потенциальной конвертацией в RUB российским депозитарием, по Беларуси-2023 такое уже проводилось);

Купон за февраль 2022 выплачиваться не будет, так как он уже был выплачен в соответствии с действовавшими Условиями выпуска и застрял где-то в цепочке Citibank-Euroclear/Clearstream. Сначала Минфин РБ пытался платить купоны в пользу Citi на счета в Беларусьбанке, но впоследствии Citi отказался от исполнения своих обязательств в качестве Trustee/Агента. Из-за этого в сентябре 2022 было принято Постановление Совета Министров 643/20 и всё заверте…

- Для участия в замещении НЕ требуется счетов депо, открытых в белорусской инфраструктуре, а для выплат в BYN используются реквизиты счёта НРД;

- Параметры выпусков ЗО (номинал, график выплат, даты погашения, ставка) совпадают с обращающимися евробондами;

- Комплект документов не объёмный, освещался ранее вместе с технической стороной вопроса;

- Замещение пройдёт в даты ближайших купонных выплат по графику (декабрь 2024 по Беларусь-2027 и конец февраля 2025 по остальным бумагам). Срок раскрытия для НРД — 15 рабочих дней до соответствующих дат (конец января 2025).

Важный практический момент:

Многие держатели переставляли бумаги в российские депозитарии из иностранных в течение 2023–2024 годов. Соответственно, по части купонных отсечек у рос. депозитария есть информация о данном держателе, а по части нет.

Напрямую процедура замещения никак не оговаривает механизм подтверждения владения на такие даты отсечки для получения пропущенных купонов. В инструкциях от депозитариев упоминается, что по датам, на которые рос. депозитарий «видит» держателя, он сам внесёт данные в специальную табличку Excel и раскроет в НРД. По остальным датам держатель должен сообщить о количестве бумаг, которым владел. Исходя из опыта выплат по Беларусь-2023 НРД подразумевает, что держатель должен принести документы, подтверждающие владение на такие даты, в тот депозитарий, где бумага хранится сейчас. Депозитарий, «увидев» и верифицировав количество бумаг на все даты, раскроет инфо НРД, и держатель сможет получить выплаты. Если по какой-то дате владение не будет подтверждено, то соответствующий купон не придёт.

Резюмируя, условия по замещению Белоруссии оказались очень мягкими, осталось пройти несложную процедуру. Да, по замещающим BY-бондам вряд ли будет ликвидность, но выбор в реальности стоит между заморочиться немного сейчас и восстановить денежный поток, или не заморачиваться и остаться с дисконтной облигацией.

Хорошо, когда такой выбор есть. Берегите ликвидность и другие полезные свойства Ваших ценных бумаг.

НЕ является инвестиционной рекомендацией, в том числе индивидуальной

P.S. Сейчас запущен внебиржевой выкуп акций Solidcore в российском контуре, вероятно, последний шанс избавиться от данных фанатских карточек. Но готовы ли подлинно стратегические инвесторы отказаться от своих акций из-за какой-то там регуляторной реальности? Время идёт, меняется добыча, география деятельности, структура акционеров, юрисдикция, права по бумагам; активы продаются, EBITDы падают на 2/3, цена акций тоже почему-то падает. А холдеры всё держатся и не поддаются на провокации. Акции ведь всегда растут на длинном горизонте, не так ли?

Может дело и не в акциях… Не знаю насчёт k-pop, но бейсбольные карточки точно дорожают со временем, так что, возможно, превознося ликвидность, я просто упускаю формирование нового класса коллекционных активов. «Надо только подождать».

И это тоже НЕ является инвестиционной рекомендацией, в том числе индивидуальной

Замещение евробондов Белоруссии: The ZO is Not a Lie

«Разумный инвестор»

Братский депозитарий не обманет, репетиция замещения евробондов РФ, игра в напёрстки внутри Euroclear

Новое видео: Embraer 175 а/к Белавиа, рейс Гомель — Санкт-Петербург

«Ан-2»

Новое видео: Ночной поезд № 604, Брест — Гомель

«Ан-2»

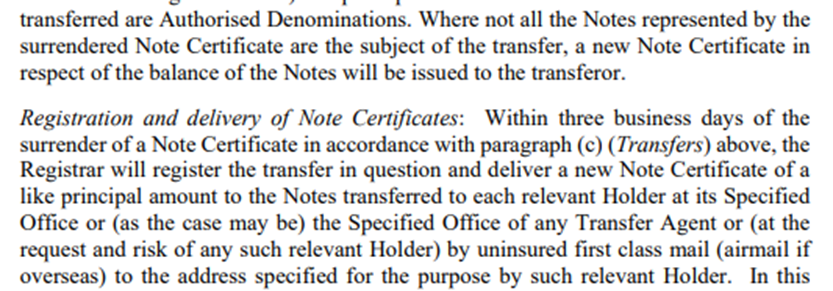

Paper certificates: бумага наносит ответный удар

На минувшей неделе проходило корпоративное действие в расписках TCS Group, а именно J.P. Morgan, сворачивающий свою деятельность в роли Кастодиана программы GDR, уведомил держателей о возможности провести канцелляцию распискок и обменять их на бумажные сертификаты.

Казалось, это то самое действие, на которое никогда не реагируют, сугубо техническая история, о которой не стоило бы и писать. Однако три четверти держателей из моей скромной выборки, бумаги которых уже хранятся в российских депозитариях, в спешке (дедлайн был 19.01.2024) начали подавать документы на участие.

Мы живём в мире бездокументарных ценных бумаг, который кажется вполне естественным. Но в глубинах прячутся тени «старого» порядка, а годы удобства электронных расчётов, номинальных держателей и депозитарных переводов не искоренили желание обладать той самой «настоящей, фактической, окончательной» бумажкой.

Столкновение с этими древними инстинктами — тема сегодняшней передачи. Все цитаты вымышлены, все совпадения случайны, все ценные бумаги на самом деле не из бумаги.

Как получить такой сертификат

«Но только условие: как угодно, что угодно, когда угодно, но чтобы это была такая бумажка, при наличии которой ни Минфин РБ, ни Республиканский Центральный Депозитарий Ценных Бумаг не могли даже подумать о том, чтобы не заплатить по евробондам. Окончательная бумажка. Фактическая! Настоящая!! Броня!!!»

Первые знамения появились ещё в декабре прошлого года в связи с запланированными выплатами по еврооблигациям Белоруссии-2023 через инфраструктуру НРД. Как известно, в конце 2022 и 1П 2023, после того как оформилась практика замещений российских евробондов и прямых выплат по ним в рублях, евробонды Белоруссии стали новой «очевидной темой»™. В отличие от унылых 20% по российским корпоратам, в суверенных бумагах РБ дисконты в 50% щекотали передний мозг гораздо приятнее.

Когда выяснилось, что всем, купившим евробонды по 40-50% после 05.09.2022, Минфин Белоруссии предлагает только вариант сдать их обратно по 30% (но за святые USD!), первые ростки проклюнулись. Не все держатели бумаг иных сроков погашения смирились с тем, что их выплаты отложены до даты погашения и то при условии, что еврооблигации приобретались до указанной даты, и решили предъявить требования к Эмитенту.

Что не может не радовать, держателями был изучен проспект, из которого стало понятно, что коварные банкиры прячут сертификат, удостоверяющий владение облигациями, и нужно его получить, чтобы предметно разговаривать с задолжавшим Минфином Белоруссии. Параллельно, видимо, планировалось отменить институт Trustee.

Определённая логика, пусть и основанная на некорректном прочтении Проспекта, здесь присутствовала:

- Holder может предъявить требования к Эмитенту >

- Holder – этот тот, кто в реестре (с сертификатом) >

- Cертификат выпускается на Holder при трансфере бумаг >

- Бумага приобретена, расчёты прошли >

- Где забрать СертификатЪ?

В тот раз удалось отбиться апелляциями к здравому смыслу, бездокументарной природе современных финансовых инструментов, бюрократической неопределённости вокруг выпуска, а также неэквивалентности русской кальки термина «Holder» (Держатель) понятию Владелец ценной бумаги.

Во-первых, Citigroup Global Markets Europe AG с сентября 2022 года не является регистратором по данному выпуску, соответственно подразделения Citigroup никакую поддержку по евробондам Белоруссии не оказывают.

Министерство финансов информирует о том, что Citigroup Global Markets Europe AG и Citibank, N.A., London Branch 7 июля т.г. уведомили о прекращении своей деятельности в качестве регистратора, финансового, платежного и трансфертного агента в отношении еврооблигаций Республики Беларусь. Данное решение вступает в силу в течение 60 дней.

Новые Trustee, регистратор и платёжный агент так и не были назначены (хотя фактически функции Платёжного агента выполняет Беларусьбанк, куда исправно переводятся платежи в BYN).

Во-вторых, «Holder» в данном контексте — это номинальный держатель, причём верхнего уровня, то есть клиринговая система Euroclear/Clearstream. В эру бездокументарной формы ценных бумаг, никто не будет в реестре вносить записи о переходах бумаг от отдельных физических лиг друг другу, выпуская для каждого отдельный сертификат. Соответственно, никакой сертификат конечному владельцу не выписывается и не отправляется. Стандартное подтверждение владения — депозитарная выписка, Account Statement, скриншот из личного кабинета прямого участника в Euroclear/Clearstream.

Пусть история с сертификатами и затихла, но воле суверенного заёмщика покорились не все. Последний Альянс намерен добиваться погашения в обход установленных Советом Министров и Нацбанком Белоруссии механизмов и идти в Лондонский международный третейский суд (LCIA).

Группа инвесторов, состоящая из восьми физических лиц и пяти компаний, 18 января направила в адрес главы Минфина Белоруссии Юрия Селиверстова уведомление (копия документа есть у РБК) о дефолте по пяти выпускам еврооблигаций — Belarus 2023, Belarus 2026, Belarus 2027, Belarus 2030 и Belarus 2031. Инициативная группа владеет бумагами этих выпусков на общую сумму $178 млн, говорится в письме на имя главы белорусского Минфина.

Будет интересно следить, как в суде будет преодолеваться аргумент о том, что Минфин РБ после отказа Citibank все выплаты перечисляет в Беларусьбанк, и таким образом исполняет обязательства. Про итоги этой «темки» обязательно будет отдельный текст, как только белорусский депозитарий прояснит судьбу держателей, менявших номинального держателя, не прерывая владения евробондами.

А пока мы возвращаемся к долевым инструментам и истории с TCS.

Если не обменять GDR на сертификат, конвертации не будет

Из-за одновременного выхода новостей об одобрении редомициляции и поступления информации о Corporate Action в Euroclear, могло сложиться впечатление, что обмен на бумажные сертификаты — это и есть та самая желанная конвертация, и другой не будет. А значит пропускать такое никак нельзя. При этом в фокус внимания не попал тот факт, что пока только принято решение о «переезде» и ещё даже не зарегистрировано российское юрлицо. Менеджмент, в свою очередь, озвучивал осторожно-оптимистичный прогноз о завершении редомицилляции в 1Q 2024.

Фактически параллельно идут два процесса: переезд в РФ и сворачивание программы GDR с отходом JPM от дел + планируемым делистингом. Разумеется, конвертация ещё только предстоит, особенно для тех, чьи бумаги уже учитываются российскими депозитариями. Далее технически это может выглядеть по-разному, гарантий никаких, фантазируем «как обычно это бывает».

- В базовом варианте расписки, хранящиеся в российском депозитарии, конвертируются полуавтоматически (списали US-ISIN / зачислили новую акцию российского юрлица с RU-ISIN). Как пример, можно рассмотреть сделку с расписками ВК (VKCO), да и те, кто участвовал в Exchange Offer Хэдхантера, получили примерно такой же алгоритм действий.

- С бумажным же сертификатом надо будет идти к российской компании-регистратору, которую назначит новое МКПАО, и включаться в реестр. Далее, можно будет либо быть акционером в реестре напрямую (но без доступа к торгам), либо поставить эти акции на счёт НРД у регистратора, таким образом опять их «оцифровав» (дематериализовав сертификат) и поставив в депозитарий Брокера.

Разумно, что бумажный сертификат более актуален для держателей, которые ничего не могут сделать с расписками в иностранных депозитариях из-за местного оверкомплаенс (тут у нас что-то российское, поэтому документы по санкциям не читаем, запрещаем, не рефлексируем). Проще их «стереть» в цифровом мире и перенести в реальный (бумажно-аналоговый).

Компании по-хорошему стоило бы сделать гайд для держателей, наподобие того, что составил Polymetal перед собственным переездом в Казахстан. В таком виде становится понятно, что ни одна из форм существования доли в компании не является однозначно маргинальной (акции на MOEX могут претендовать на такой эпитет, но не из-за своей формы), а бумажный сертификат — это, прежде всего, инструмент трансфера бумаг.

А что если будет как с Евразом

Часть держателей отождествляют этот кейс с ситуацией в Evraz PLC [GB00B71N6K86], обыкновенные акции которого были резко и болезненно отключены от Матрицы в августе 2022. Компания под санкциями Великобритании, дивиденды не выплачиваются, акции делистингованы с LSE, перевести их внутри Euroclear тоже нельзя. Строго говоря, акций в электронной форме больше не существует.

Соответственно, пропустив текущий обмен на бумажный сертификат в TCS, держатели опасались остаться с аналогично «мёртвой» позицией. При этом между этими инструментами есть большая разница, помимо различий между акцией и распиской.

GDR на акции кипрской группы TCS (нет санкций, в SDN включено только российское АО) не запрещены к расчётам в Euroclear. Более того, в качестве нового Custodian назначается уже известный RCS Issuer Services Sarl, обслуживающий целый ряд расписок, от которых отказались уважаемые западные банки.

--------------- EVENT DETAILS -------------------

UPDATE 16/01/2024: THE BOOKS WILL BE CLOSED FROM 19/01/2024

THE ISSUER HAS ADVISED ITS INTENTION TO APPOINT RCS ISSUER

SERVICES SARL AS THE SUCCESSOR DEPOSITARY

FOR THE ISSUERS REGULATION S GDR PROGRAM

Высока вероятность, что, как и в случае с ВК, будет открыта книга на канцелляцию расписок после того, как акции нового российского МКПАО, которое зарегистрирует TCS, будут выпущены. Держателям расписок в иностранных депозитариях надо будет взаимодействовать с RCS, ждать новых процедур канцелляции, обмена на российские акции, или распределения proceeds от реализации таковых (что маловероятно). Но это даже близко не кейс Евраза, true-листинг в Лондоне (LN, а не LI) которого обернулся проблемами, и где запись в реестре — единственно возможный формат владения акциями.

----------------------------------------------

Небольшое отступление:

По Евразу действительно пока мало что можно сделать. В первую очередь, можно напрямую «включиться» в реестр акционеров, который теперь ведёт сама Компания. На имя банка/брокера, где хранились акции до сентября 2022, выпущен общий сертификат ном. держателя. Свою часть акций нужно вывести в отдельный сертификат, выйдя из-под зонтика, чтобы иметь возможность оперировать долей от своего имени. Компания подробно описывает процесс.

Не лишним выглядит связаться с IR-службой Евраза и Корпоративным Секретарём, возможно, есть опции продать акции на внебиржевом рынке через реестродержателя. Бизнес не исчез (даже выкупает досрочно еврооблигации, выплачивая все пропущенные купоны) и доля в нём точно стоит не 0.

----------------------------------------------

Зачем вообще в этом разбираться

«Я купил ̶р̶и̶с̶у̶н̶о̶к̶ ̶к̶л̶ю̶ч̶а̶, расписки на акции кипрской компании, осуществляющей бизнес в России, не торгующиеся на бирже, которые храню в швейцарском банке, чтобы заработать безрисковые 100% доходности, ведь расписки на акции кипрской компании, заблокированные в санкционном НРД и торгующиеся на Московской бирже, стоят гораздо дороже.

Я плачу 0.2% custody fees, почему вы не сделаете всё за меня, напишите там куда надо, переведите туда-сюда, в общем do your stuff, чтобы я уже спокойно получил свои деньги.»

Разумеется, выглядит непривычным осознавать, что ряд корпоративных действий имеют принципиально разную актуальность для держателей в зависимости от цепочки хранения бумаг. Фрагментация ощущается и в финансовой инфраструктуре, провоцируя страх остаться «не на том берегу», пока всё чёткие инвесторы зарабатывают на редомициляции. Допустить, что расписки квази-российской компании в российском депозитарии держать безопаснее, чем в швейцарском, требует определённых усилий по низвержению западных финансовых институтов с пьедестала.

Каждый сам решает, как должна быть удостоверена его доля владения компанией. Если человек знает, куда нести бумажный сертификат, или хочет хранить его под матрасом — это осознанный выбор. Если же решение принимается по тегам »#TCS, #какой-тообмен, #дедлайн3дня, #Euroclear, #навсякийслучай» — это признаки той самой тревожности, на борьбу с которой нацелен этот проект.

Зачастую самое верное решение — не делать ничего, особенно, если ваши расписки уже добрались до российского депозитария.

НЕ является инвестиционной рекомендацией, в том числе индивидуальной

У автора нет позиций в ценных бумагах компаний, упомянутых в данной статье

Архив газеты "Гудок"

«Плацкарт»

Архив газеты "Гудок"

Танцы в гомельском лесу

«Тыл»

О Протасевиче

«Начинающий»

Посмотрела интервью на ОНТ, чтобы, как психотерапевт, поставить диагноз.

Страны Невыученных Уроков

«Базовый уровень»

Немножко лирики про ситуацию на постсоветском пространстве.

Расклад по треугольнику Китай- Белоруссия- Россия

Китайцы, как обычно, со своими обусловленными кредитами (теперь юаневыми). А батька захотел опять повернуть схему с белорусскими креветками... Прям детектив))

На границе ключ повернули не туда

«Тыл»