Мани менеджмент в условиях кризиса. Валюта, ограничения ЦБ, крипта, депозиты

«Аналитика»

Мани менеджмент в условиях кризиса. Валюта, ограничения ЦБ, крипта, депозиты

Мани менеджмент в условиях кризиса. Валюта, ограничения ЦБ, крипта, депозиты

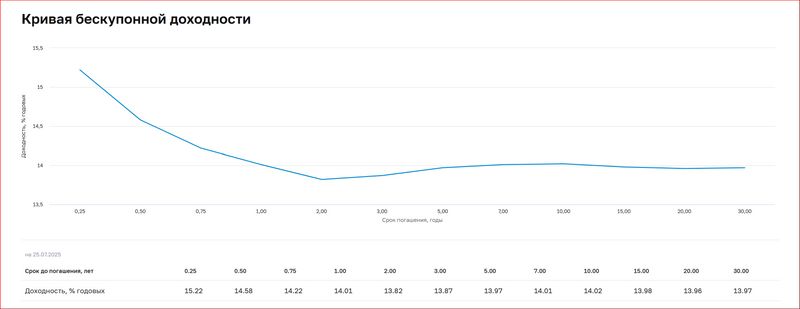

ЦБ в прошлую пятницу 25.07.2025 снизил ключевую ставку до 18%. Откуда спекуляции по поводу 17%. А вот откуда – это индикатор свопов процентных ставок в рубле (Interest Rate Swap) через 3 месяца... Подумаем какой эффект от этого на акции, курс доллара и предположим, что будет на год вперед.

💰 Интересный вариант с 6% доходностью в USD

Производственное объединение «Сургутнефтегаз» было создано 3 октября 1977 года. В его состав вошли два нефтегазодобывающих управления «Сургутнефть» и «Федоровскнефть», два управления буровых работ, строительно-монтажные управления, трест «Сургутнефтеспецстрой», центральная база по прокату и ремонту бурового оборудования, тампонажная контора, управления технологического транспорта и Сургутское управление автомобильных дорог.

С 1984 года компанией бессменно руководит Владимир Богданов.

Объединение преобразовано в акционерное общество открытого типа в 1993 году. Помимо нефтегазодобывающего предприятия «Сургутнефтегаз», в АООТ были включены Киришский нефтеперерабатывающий завод и ряд предприятий нефтепродуктообеспечения на Северо-Западе России.

История приватизации — тайна за семью печатями. Конкретные собственники неизвестны. Представители компании заявляют, что «акции распределены между акционерами, ни один из которых не является конечной контролирующей стороной и не оказывает существенного влияния».

Когда-то давно «Ведомости» пытались найти реальных владельцев. Вот, что из этого получилось.

Короче, дело ясное, что дело темное. Судя по всему, около 70% акций через сложнейшую кольцевую структуру находятся в собственности менеджмента. Смиримся с данным фактом и пойдем дальше.

В 1996 году «Сургутнефтегаз» («СНГ») добывал 33 млн тонн нефти в год. До конца нулевых добыча росла, а затем стабилизировалась на уровне 55-60 млн тонн нефти и 7-8 млрд кубометров газа. Это четвертая по добыче компания России с долей 11%.

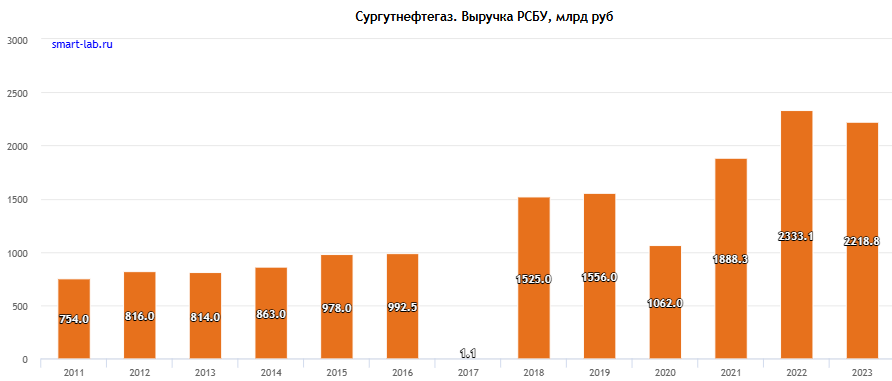

В отличие от операционных, финансовые метрики стабильно растущие.

Волатильность прибыли может кого-то удивить, но об этом ниже.

Еще с 90-х годов Владимир Богданов придерживался стратегии не экстенсивного (за счет скупки конкурентов), а интенсивного развития в рамках имеющейся производственной базы, покупая лицензии на новые месторождения. Лишь в 2009 году, в разгар финансового кризиса, «СНГ» предпринял попытку международной экспансии, купив 21,2% венгерской нефтегазовой компании MOL за 1,4 млрд евро. Правительство Венгрии затеяло бурный скандал, обвинив россиян в попытке недружественного поглощения, и через 2 года выкупило пакет MOL.

После этой истории «СНГ» сконцентрировался на повышении эффективности действующего производства и переработки, своевременном ремонте и модернизации, в чем значительно преуспел. Бизнес работает как часы. И очень напоминает образцовое советское предприятие. Почему?

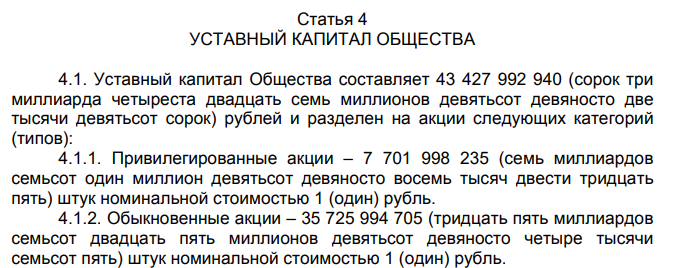

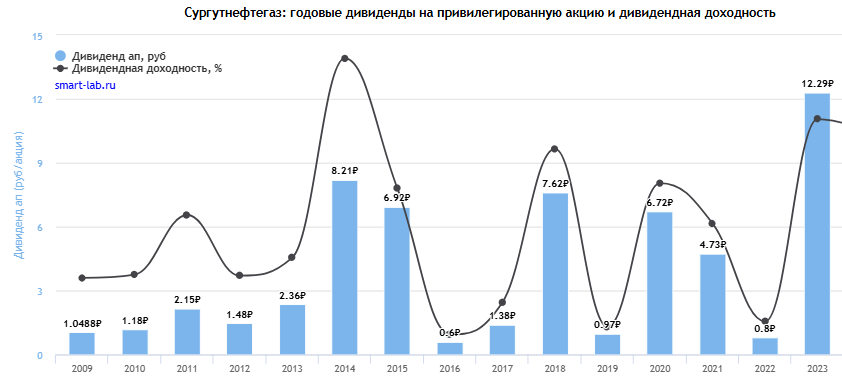

Дивидендной политики нет. В Уставе есть пункт, по которому 10% чистой прибыли по РСБУ, разделенной на число акций, которые составляют 25% уставного капитала, выплачиваются владельцам привилегированных акций («префов»).

Однако «префы» составляют менее 25% УК — всего 17,7%.

Путем нехитрой пропорции легко вычислить, что фактически на выплаты по привилегированным акциям идет 7,1% чистой прибыли по РСБУ. Устав соблюдается неукоснительно.

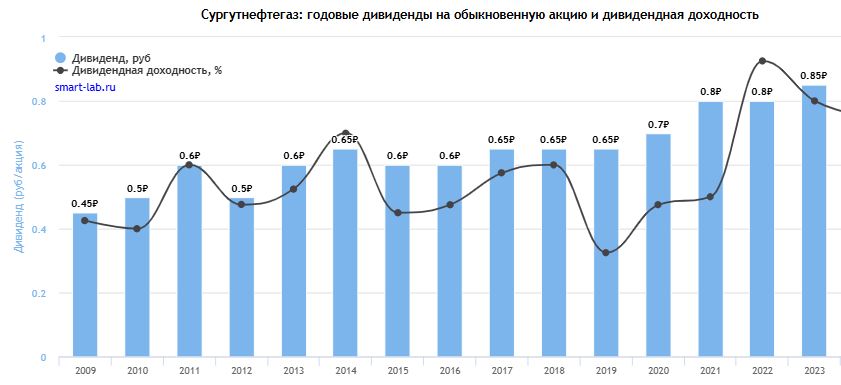

В отношении владельцев обыкновенных акций «СНГ» подобных обязательств на себя не брал. Поэтому платит стабильно, регулярно и скромно, иногда даже символически повышая сумму.

Выбранная консервативная стратегия с невысокими капитальными вложениями и низким коэффициентом распределения прибыли на дивиденды создает уникальную ситуацию, когда компания ежегодно имеет громадный излишек нераспределенной прибыли. Например, по итогам 2023 года не были распределены 1,2 трлн руб.

Более десяти лет «СНГ» размещает заработанные деньги в долларовых депозитах в российских банках. Перед началом СВО кубышка составляла 50 млрд долларов или 3,8 трлн руб. Санкции Запада, заморозки, блокировки и прочие напасти заставили чересчур впечатлительных инвесторов засомневаться в сохранности накоплений компании. Однако даже сокращенные отчеты, выплачиваемые дивиденды и косвенные данные, заметные лишь профессионалам, убеждают в обратном. Сейчас там уже 6 трлн руб, но текущий анализ нас ждет далее.

Итак, гигантская валютная кубышка делает чистую прибыль чрезвычайно зависимой от переоценки иностранных валют. «СНГ» с точки зрения финансов стал больше компанией-рантье, чем собственно нефтедобытчиком. В результате инвесторы получили уникальную возможность страховаться с помощью «префов» Сургутнефтегаза от девальвации рубля.

Летом 2020 года и летом 2023 года мы наблюдали серьезное падение национальной валюты, и я прекрасно зарабатывал, покупая акции по 20-40 рублей и продавая их через год в 1,5-2 раза дороже. И это лишь недавние примеры. Аналогичную стратегию я применяю более десятка лет. Следовать ей проще, чем отобрать чупа-чупс у ребенка, хотя обижать детей никому не советую.

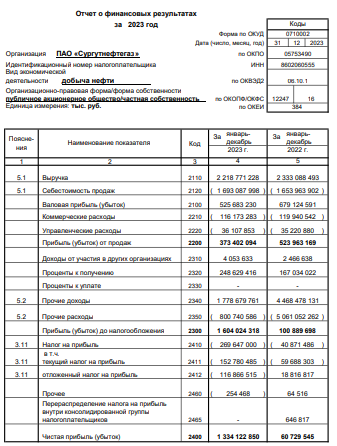

Последний годовой отчет за 2023 год показал чистую прибыль = 1,334 трлн руб, а дивиденд на преф составил 12,29 руб на акцию, попав точно в середину спрогнозированного мной диапазона 10-14 руб.

Размер кубышки достиг 5,68 трлн руб, доходность от ее хранения — 4,4%. Исходя из размера переоценки и процентов валюта в кубышке с 2022 года постепенно замещается рублями, а недружественные доллары — дружественными юанями. Вероятно, рублей там около 25%.

30 марта 2024 г. по итогам годового отчета я сделал в Премиум-клубе осторожные предположения на 2024 год:

1. Операционная прибыль, судя по среднеотраслевым данным, не упадет. Ориентир тот же — 350-400 млрд руб.

2. Проценты вырастут вслед за увеличением кубышки и среднегодовых ставок рублевых депозитов до 300-350 млрд руб.

3. Курс доллара на 31.12.2023 г. — 89,69 руб. На 30.03.2024 г. — 92,37 руб. Изменение незначительное, поэтому возьмем ориентир с потолка — пусть будет прибыль 150 млрд руб.

В итоге нас может ждать ЧП-2024 = 800-900 млрд руб, что для владельцев префов означает дивиденд 57-64 млрд руб или 7,4-8,3 руб на акцию. Естественно, все факторы переменчивы, поэтому отклонение может случиться сильное, причем в любую сторону. Самый весомый вклад в неопределенность традиционно вносит валютная переоценка, но даже без нее остальные компоненты дают минимум 6 руб на акцию (3,2 руб на акцию от нефтедобычи и 2,8 руб от процентов).

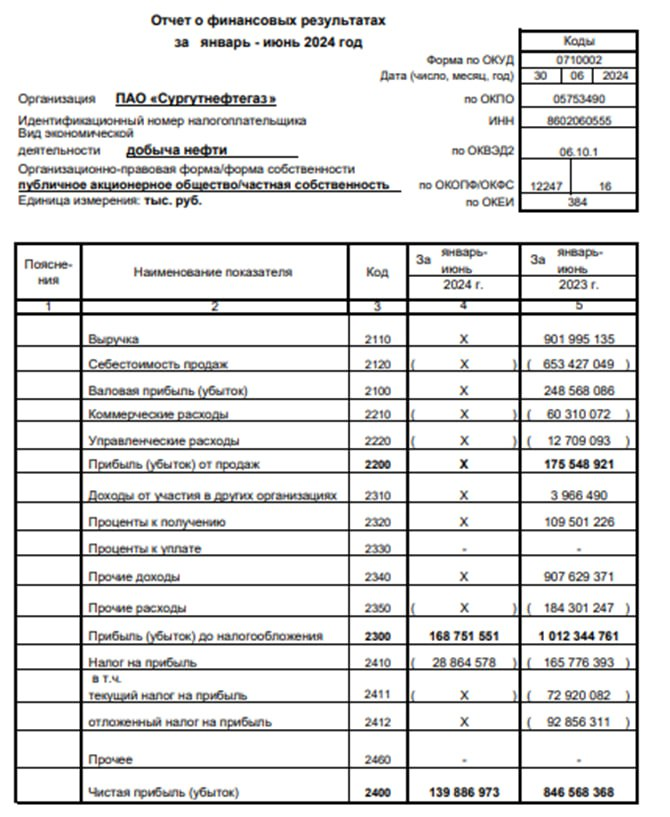

В августе компания опубликовала отчет за 1 полугодие 2024 г. с прибылью всего 140 млрд руб., после чего горе-аналитики из крупнейших компаний рекомендовали продавать акции. Хотя всем должно быть известно, что дивиденды сильно зависят от традиционно непредсказуемого поведения рубля.

Так и случилось. Во втором полугодии рубль полетел вниз, и доллар закончил 2024 од на отметке 101 руб.

Отсюда следует, что валютная переоценка будет раза в 4 выше — не 150, а 600 млрд руб. Проценты из-за роста ставки ЦБ тоже подрастут. Учитывая начисление резервов на повышение налога на прибыль с 2025 года, прибыль-2024 составит 1,0-1,2 трлн руб., следовательно, потенциальный дивиденд на «преф» — 9-11 руб на акцию. Форвардная дивдоходность префов = 15-19%.

Дивидендные перспективы обыкновенных акций не воодушевляют, поэтому ими интересуются только спекулянты.

Текущая капитализация при цене обыкновенных и привилегированных акций на 11.02.2025 г. 28 и 58,8 руб соответственно = 1,48 трлн руб. Форвардный P/E-2024 = 1,2-1,5.

Инвесторы-новички частенько недоумевают: почему при кубышке более 6 трлн руб капитализация Сургута — всего 1,48 трлн руб? Как компания может стоить в 4 раза дешевле объема денег на своих счетах? В чем подвох?

Дело в том, что обольщаться миноритариям не стоит. До кубышки им не добраться. Почему? Например, мы покупаем долю собственности в автомобиле. Авто стоит 1,48 млн руб, а в бардачке лежит 6 миллионов. Заманчиво? Но вот ключей от машины у нас нет и не будет. Ключи у основного владельца, машиной и бардачком распоряжается он. Как-то так.

Никакого секрета Полишинеля в этом простейшем фундаментальном анализе нет. Прошлой весной я предположил новый коридор движения котировок «префов» 50-100 руб. В августе акции буквально на несколько дней нырнули чуть ниже, а потом вернулись в означенный коридор.

Повторю для закрепления: в случае серьезного роста курса рубля дивидендные перспективы Сургутнефтегаз-п на ближайший год будут ухудшаться, поэтому курс акций может краткосрочно падать. И наоборот. «Краткосрочно» в данном случае — это примерно год. Если хотите, можете пользоваться этим лайфхаком регулярно. Но это для продвинутого уровня, пожалуй. Так что можете уточнять у меня, если что.

«Одноразовость» дивидендов и наличие более привлекательных альтернатив на рынке не позволяют мне рекомендовать акции Сургутнефтегаза к покупке, однако, если уровень вашей тревожности относительно возможной девальвации рубля выше моего (у меня ее нет в принципе), то «преф» был, остается и еще долго будет оставаться отличным валютным хеджем, аналогом валютной подушки, с которой вы будете спать чуть спокойнее. Если налоги заплатите.

Не особо люблю писать про новости, которые уже через пару недель так устареют, что никто про них и не вспомнит. Однако я прекрасно знаю, что всех интересуют необычайные скачки валютных курсов в последние несколько дней, когда курс доллара резко подскочил со 100 до 115 рублей. Ну что поделать, придется объяснять.

Следите за последовательностью событий. 5 ноября Трамп выиграл выборы. До инаугурации 20 января 2025 г. президентом США остается Байден. Демократы в отчаянии: все, чего они добивались на Украине, может пойти прахом.

21 ноября становится известно о новых санкциях США, под которые попали более 50 российских банков с международными связями, более 40 российских регистраторов ценных бумаг и 15 физлиц.

В том числе санкции введены против Газпромбанка, через который с 2022 года ведутся рублевые расчеты за газ с недружественными странами. ГПБ оставался единственным крупным российским банком, не получавшим наиболее жесткие санкции США, которые предусматривают блокирующие ограничения, то есть изоляцию от долларовой системы.

США с треском захлопнули окно расчетов, но не для себя, а для своих друзей — европейцев. Те в последние месяцы как раз наращивают покупки российского газа.

И надо же такому случиться, что с 22 ноября курс доллара, который стабилизировался около 100 рублей уже в течение недели, резко полетел вверх. Причина — в искусственной дестабилизации внешнеторговых расчетов. ATACMS с Орешником тут ни при чем.

Как показывает практика, на поиск обходных путей и нормализацию расчетов уйдет от нескольких дней до нескольких недель. Когда и каким образом это будет сделано, никто никому объяснять не будет, чтобы не информировать противника. Мы узнаем об этом, когда финансовую систему перестанет трясти.

Вчера Центральный банк РФ уже объявил о прекращении покупок валюты на внутреннем рынке. Если будет необходимость, правительство предпримет дополнительные шаги по обеспечению устойчивости рубля.

Значительного влияния на жизнь простых россиян, если они не будут сами себя загонять в панические атаки, валютные колебания не окажут, так как, на мой взгляд, в ближайшее время все вернется на круги своя.

Конечно, курс даже 100 рублей за доллар не способствует недорогому импорту и падению инфляции, однако, он серьезно помогает импортозамещению и финансовым показателям экспортеров. Нет худа без добра.

Подписывайтесь на проект «Инвестпрактика»! Здесь все сложные вещи объясняются простым языком. Вы точно будете спать намного спокойнее и постепенно неуклонно богатеть с помощью фондового рынка при любом валютном курсе! Проверено временем.

Рост юаня, падение рубля, РЕПО, РЕПО ЦК, RUSFAR, RUSFARCN, опционы. В общем, про всё вот это вот.

От чего зависит долгосрочная динамика курса?

Валютная проститутка мечтает вырваться из замкнутого круга — выйти замуж за иностранца, уехать за границу и стать респектабельной дамой.

не пускать же всё на самотёк!

Рубль, не падай!

На данном видеоуроке Александр Константинов раскрывает:

- Для чего нужны доллары, если от инфляции они не спасут?

- Почему валюту чаще покупают, когда она уже дорогая?

- Да, инвестор должен иметь валюту в портфеле. Но – для чего и сколько? И какую именно – доллары, евро, юани? И обязательно ли в наличной форме?

- Где, когда и как её лучше покупать / продавать?

- Что будет с рублём и долларом?

Что выгоднее? Вкладываться в акции или держать деньги в долларах? Часть 2.

Перейдём ко второму выводу автора: лучше не вкладываться в российские акции, а держать деньги в долларах. И вот это утверждение – абсолютно неверно. А дело тут вот в чём.

Автор сравнивает держателей долларов с теми владельцами акций, которые купили их накануне кризиса, в мае 2008 года. Кстати, тогда очень хотелось покупать акции – накануне кризиса среди инвесторов, как обычно и бывает, царила эйфория.

Но разом на все деньги ("на всю котлету") –акции покупает или новичок, или безумец. Грамотный инвестор действует иначе – он приобретает акции не спеша и равными порциями. Называется такая стратегия усреднением. Акции прикупаются на определённую одинаковую сумму, со следующей зарплаты – ещё на столько же и так далее.

При таком подходе вы автоматически купите больше акций, когда они дешевые – и меньше, когда дорогие. И результаты таких инвестиций будут выглядеть куда веселее. Имеются и другие приёмы, способные улучшить результаты вложений в акции.

Правда, имеется одна заковыка. Если в течение многих лет покупать акции на одинаковую сумму в рублях – вы будете невольно себя обманывать. Ведь рубль со временем заметно обесценивается – и на дешевеющие рубли с каждым годом вы сможете приобрести всё меньшее и меньшее количество акций. Инфляция и девальвация делает усреднение менее эффективным.

Усреднение нужно проводить в долларах - тогда дело пойдёт успешнее.

Однако и с долларом в последние годы не всё ладно. Раньше доллар был увесистой и твердой гирькой. А сегодня? Известный инвестор Сергей Спирин на одном из последних своих вебинаров произвёл оценку долларовой инфляции. За 23 последних года доллар потерял 69% своей стоимости. 2/3 своей стоимости!

То есть и наш зелёный друг (простите, сегодня уже недруг, да ещё и токсичный) тоже превратился в неправильную гирю.

Какой же вывод? Во что лучше вложить деньги – в акции или в доллары? А может, во что-то ещё?

Правильный ответ: и в акции, и в доллары, и во что-то ещё. Называется такой подход портфельным инвестированием. Именно его мы осваиваем на нашем курсе. Но это уже другая история.

Не спешите в обменный пункт или на биржу, пока не познакомитесь с моими авторскими уроками, которые посвящены инвестициям в валюту.

Недавно для всех российских инвесторов произошло знаковое событие. Индекс московской биржи вернулся к тому значению, которое было до 24 февраля прошлого года.

Я увидел несколько радостных постов, что вот, вроде как мы от кризиса спаслись, мы восстановились, все нормально, мы ничего не потеряли. Но, увы, это не так. Мы потеряли и очень много. Первое, что мы потеряли: индекс Московской биржи – это индекс рублёвый. В наших фантиках, да, мы вернулись к прежнему значению.

Иными словами, это то же самое, как если бы мы эти полтора года держали деньги в тумбочке, в рублях. Но рубль-то подешевел, как минимум на 30%, ценники в магазинах поднялись, доллар подскочил, мы имеем те же самые рубли. Поэтому возврат индекса формально к прежним значениям - он ни о чем не говорит. Индекс РТС тут честнее, там в долларах оценка.

А какие отсюда можно сделать выводы?

Нельзя держать все ваши средства, нельзя инвестировать их в один единственный актив. Даже в индексный фонд. Тем более нельзя их держать в одной акции. Например, были бы у вас в хорошей акции неплохой эмитент – Полиметалл. Ну и что? Полиметалл, у него юрисдикция не российская, они были заморожены всё это время.

Это означает, что нам нужно быть готовым к таким кризисам. Это не первый и не последний кризис ни в мире, ни в России. Ещё раз хотел бы обратить ваше внимание - рыночная экономика развивается циклично. Нет такого, чтобы она двигалась плавно. Вот те самые 4% в год, когда в среднем за 100 лет она росла, и ежегодно 4%, так не растет, акции так не растут. Они либо резко опережают бычьи рынки, либо потом идет встряхивание и медвежий рынок. Но все идет вокруг вот этой вот линии 4% в год, но очень неравномерно. Поэтому нужно быть готовым к таким падениям, психологически готовым, финансово готовым и информационно готовым.

Вы можете меня спросить, а ты то сам, Александр Павлович, как? Все-все предусмотрел? Увы, тоже нет. Все предусмотреть невозможно.

Не верьте, если кто-то скажет, что вот, ой, я на каждом кризисе только зарабатываю, зарабатываю много. Это не так. Вот у меня, скажем, часть средств была вложена в швейцарские франки. Я наученный горьким опытом, когда держал наличные фунты стерлингов, а в Британии произошла реформа денежная, и... российские банки перестали принимать купюры старого образца. Так вот, я все свои франки положил на валютный счет ВТБ. Они сейчас там. Банк предлагает их продать, пожалуйста, я могу их взять в рублях, но по курсу банка ВТБ, который на 10% ниже курса Центробанка.

То есть, если бы они были на брокерском счете, я мог бы купить акции, я мог бы купить рубли, купить доллары и так далее, взамен франков. Тут я вот без таких потерь, я оттуда не вырвусь. Видите, не предусмотрел. Поторопился немножко правда, но купил Аэрофлот в расчёте, что это компания монополист. Кому сейчас нужны эти акции?

В своё время ВТБ я купил, когда они упали, вспоминая, что их на IPO, на первоначальном размещении, оценили по 13 копеек. Тут они упали до 8 копеек. Ну, с учётом обесценивания рубля, это раза в три они упали. Я их тоже купил, слава Богу, немножко. Сегодня они две копейки стоят. Причем это обесценившиеся копейки.

То есть вот такие вещи есть, они немножко в ваш портфель тянут, но нужна диверсификация. У вас не только акции должны быть, но и валюта. Причем валюта не одного сорта, а нескольких. И рубли должны быть, и золото должно быть. Потому что не может все упасть одновременно. Если что-то падает, то относительно чего-то другого.

Поэтому диверсификация, вот это самое. Это основа. И портфель, портфель. Нельзя зацикливаться на одном активе...

Осталось немного?

Власти России, Китая и Бразилии всё активнее обсуждают проекты, направленные на дедолларизацию. Хотя в прошлом подобные планы ещё ни разу не увенчались успехом, страны БРИКС, обладающие значительной экономической мощью, действительно способны бросить вызов господству американской валюты, пишет обозреватель Foreign Policy и бывший советник Белого дома Джозеф Салливан.

Переход к расчетам в национальных валютах в обход доллара уже не остановить. Об этом заявил во вторник глава МИД РФ Сергей Лавров на пресс-конференции по итогам визита в Нью-Йорк в рамках председательства России в Совете Безопасности ООН.

Технический инвестор Чамат Палихапития, который два года назад сказал, что биткоин заменил золото, и предсказал, что цифровая валюта поднимется до 200 000 долларов, в наши дни придерживается гораздо более осторожного взгляда на криптовалюты.

«Мы видим, как люди немного сокращают кредитование, немного урезают его и немного отступают. Это близко к признакам рецессии, хотя банковский хаос не обязательно приведет к рецессии»