Большие проценты или большие сбережения?

«Слонопотам (ранняя пташка)»

Состояние Дракенмиллера, который прославился тем, что заработал первый миллиард шортом фунта стерлингов - примерно 5 млрд долларов.

Создал я этот курс конечно же для новичков. Этап начинающего я уже давно прошёл, поэтому знаю в каких знаниях нуждается начинающий.

Вся интернетовская и книжная вода по теме инвестиций просто шокирует своим обилием, а что там важно, а что нет, не каждый начинающий инвестор поймёт.

В этом курсе, за несколько часов, я дам то самое важное, в чем когда-то нуждался сам. Достану вам из воды весь жемчуг.

Кликайте по ссылкам и изучайте. Много времени не займет. Тут всего 6 часов важной отфильтрованной информации с практическими заданиями и чатом моей поддержки в телеграме. На освоение уйдет примерно 1-2 недели.

Содержание видеокурса «Начинаем инвестировать»

Видео 01. Выбираем брокера, проверяем его и подключаемся.

Видео 02. Наши главные принципы. Во что инвестировать, а что выкинуть на помойку. Устанавливаем для себя границы поведения.

Видео 03. Акции. Главное об акциях, анализируем финансовые показатели, определяем справедливую цену для покупки.

Видео 04. Облигации. Главное об облигациях, какие облигации достойны внимания, как себя ведет цена.

Видео 05. БПИФ и налоги. Поговорим про биржевые паевые инвестиционные фонды и налоги в инвестициях.

Видео 06. Собираем портфель. Тут все наши знания сойдутся воедино и поступенчато соберем портфель.

Видео 07. Психология в инвестициях. Разберемся какие страхи нас ожидают, чтобы их видеть и не делать на эмоциях отмороженных поступков.

Будучи профессиональным финансистом, я обладаю рядом сверхценных в нашем меркантильном обществе навыков, большинство из которых мои коллеги по инвестиционному бизнесу применяют только на работе, абсолютно не умея пользоваться ими в личной жизни. В отличие от них, мне удалось создать достаточный семейный капитал, который позволил в 40 лет уйти из банка и стать самостоятельным пенсионером.

Отдохнув 3 года, я заскучал и в качестве хобби занялся просветительской деятельностью в соцсетях. Мое первое высшее филологическое образование (финансы и кредит — второе) дает огромное преимущество перед чистыми экономистами в организации текста и речи. Интерес аудитории был настолько огромен, что хобби постепенно переросло в предпринимательскую деятельность: я разработал и веду уже более 5 лет курсы по организации личных финансов и долгосрочному инвестированию в акции и облигации, провожу индивидуальные консультации по любым денежным вопросам. Отзывы учеников и клиентов можно прочитать здесь. Также целый сайт вам в помошь. Все контакты тут.

Однако в силу того, что в данной деятельности я имею роскошь руководствоваться не только материальной выгодой, но и любопытством, смешанным со стремлением к саморазвитию, надолго застревать в обучении азам финансовой грамотности и инвестирования, а также консультировании по элементарным вопросам ведения бюджета, распределения кредитной нагрузки и составления инвестиционного портфеля, мне не по душе. Всем вышеперечисленным я продолжаю заниматься, но все реже.

Поэтому в феврале 2021 г. я создал и до сих пор продолжаю вести Премиум-клуб — группу в телеграме с регулярной аналитикой фондового рынка, где выкладываю собственные рабочие материалы-исследования в области фундаментального анализа акций и облигаций. Получается неплохо. В течение 2022 г. члены клубы со мной не паниковали, а уверенно закупались акциями крупнейших российских эмитентов по ценам ниже плинтуса, практически не пострадав от всяческих блокировок иностранных акций и паев (так как их не было в портфелях). В клубе на постоянной основе анализируются более 50 эмитентов. Все их плюсы и минусы в результате длительного и вдумчивого наблюдения видны как на ладони.

Именно такой формат продвинутой аналитики наиболее интересен мне как действующему инвестору с восьмизначным капиталом. Ведь сапожник должен быть с сапогами, не правда ли? В общем, клуб доказал свою эффективность и требует дальнейшего развития.

Представляю вам новый проект «Практика инвестирования в акции и облигации» на сайте sponsr.ru. Здесь я публикую актуальную аналитику для тех инвесторов, которым не нужны круглосуточные волнения перед биржевыми терминалами, для тех, кто не читает новости на ежеминутной основе, для тех, кто обладает базовыми навыками критического мышления и, что самое главное, здравомыслия. Спекулянтам на фьючерсах, опционах и крипте, интрадейщикам и адреналинщикам, конспирологам и искателям кукловодов здесь делать будет нечего. Пишу о том, что интересно именно мне, так как бегать на поводу у публики смысла не вижу. Тем не менее, даже скромная материальная отдача от деятельности необходима как понятный стимул для продолжения.

Если вам со мной по пути, подключайтесь на любой из уровней подписки: «База», «Оптимум» или «Платина». Количество подписчиков в последних двух ограничено. Цены пока самые демократичные, но это только для начала. Разборы будут выходить на постоянной основе, несколько раз в неделю. Замечательных возможностей на рынке всегда достаточно, поверьте. Если есть вопросы, задавайте их в комментариях. Добро пожаловать!

Простая и эффективная авторская методика торговли, подходящая для любого инструмента финансового рынка, прежде всего — рынка форекс.

По окончанию курса Вы научитесь:

самостоятельно проводить грамотный технический анализ, определять важные уровни поддержки/сопротивления, находить точки входа в рынок и выхода из него. Фактически, Вы будете иметь готовую торговую систему для торговли,

В процессе ознакомления с обучающим материалом Вы самостоятельно сможете быстро освоить методику и прибыльно торговать, имея готовых помощников (готовый шаблон для торговли и вспомогательный советник для терминала МТ4, помогающий трейдеру на-автомате контролировать уровень профита/убытка).

· Бонусом предусмотрено еще 3 рабочие торговые стратегии, рабочие советники, работающие по принципу скальпинга и мартингейла (Стэйтмент с июня 2023 года –

https://www.myfxbook.com/members/FxForward/sbest1/10222673), а также рабочий автоматический торгующий советник, берущий на себя рутинную работу по открытию/закрытию ордеров «Grider».

Используем 4 основные пары (USDJPY, EURUSD, GBPUSD, AUDUSD), но можно торговать любой валютной парой.

*) см. статью «О применяемой стратегии при использовании советника Grider»

***

Также представляем вашему вниманию пакет инструментов к стратегии «Торгуем скользящие средние»: рабочий автоматический торгующий советник, берущий на себя рутинную работу по открытию/закрытию ордеров, Grider, вспомогательный советник контроля убытков, готовый шаблон (с настройками, индикаторами) для проведения самостоятельного анализа, описание порядка установки файлов и запуска автоторговли на удаленном сервере VPS.

Пакет инструментов и стратегия «Торгуем скользящие средние» идет в виде бонуса к уровню подписки «Единоразовый платёж» (Поддержите канал) — см. «Уровни подписки».

**) для связи — https://t.me/fxrealist

***) ТГ-канал «Биржевой трейдинг» (@fxrealtrading): чтобы быть в курсе событий на финансовых рынках, а также получать торговые рекомендации и развернутый фундаментальный и теханализ

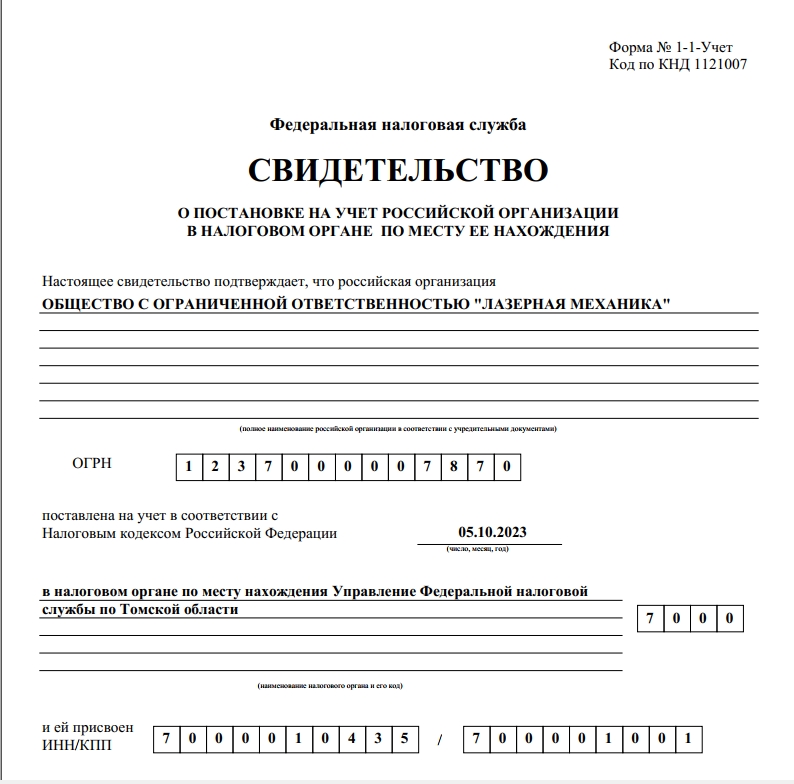

Итак, сообщаю новости проекта. Почти две недели провел в Томске. Посетил ОЭЗ ТВТ "Томск" и побеседовал со специалистом по взаимодействию с резидентами. Как я и предполагал, регистрировать компанию в ОЭЗ ТВТ "Томск" смысла не имеет. Принял решение регистрировать юридическое лицо по своему домашнему адресу - это севернее Томска на 300 километров) 5 октября 2023 года инновационная компания была зарегистрирована - ООО "Лазерная механика". Подробнее об этом вы можете прочитать на моей странице: Андрей Данилин (vk.com) Работаем - всё получится!

У меня два инфоресурса: бесплатный канал и платный проект.

Я пишу для взрослых думающих людей, понимающих, что компетентность стоит денег.

В общедоступных статьях я отвечаю на вопрос — что?

Что такое трейдинг — искусство или наука?

Можно ли торговать против тренда и комбинировать торговые стратегии?

Чем профессионал отличается от инвестиционного шарлатана?

Обучающий материал структурирован по тематическим подборкам, например, «Уровни мастерства» или «Управление риском».

Подписывайтесь, читайте, думайте.

Здесь на Sponsr мы говорим на тему — как?

Это для тех, кому интересно детальное погружение в трейдерское ремесло, кто действительно хочет разобраться в биржевой торговле. Кто устал от сказок про успешный успех. Всё на реальных примерах с пошаговыми разъяснениями.

Я беру подписчика за руку и веду его вслед за трендом.

Как тренды классифицируются по достоверности?

Как нужно размечать графики в торговом терминале и как вести трейдерский дневник?

Авторская аналитика, с которой я сам работаю.

Если вам это надо — присоединяйтесь — чтобы не оставаться с рынком один на один.

Цели с которыми приходят клиенты к Финансовому советнику могут быть совсем разные:

○ Выход на пенсию,

○ Инвестирование,

○ Развод,

○ Планирование семьи

○ Планирование наследства

○ Налоговая стратегия

○ Покупка дома

○ Управление долгом

○ Планирование будущего ребенка - садика, школы, колледжа и ВУЗа ребенку

○ Управление активами

○ Случай

Выход на #пенсию – это планирование своего состояния для выхода на личную пенсию. Например #накопление суммы N для жизни на % от нее. Западные коллеги говорят, что можно безболезненно изымать 4% от суммы активов на протяжении длительного периода времени и жить на них. Я поддерживаю эту идею, с небольшой поправкой: нужно учитывать инфляцию уровня жизни и расходы на здоровье (которые повышаются с возрастом). Простой пример: Вам нужно на жизнь 100 тысяч рублей в месяц или 1,2 миллиона в год, значит ваш капитал должен быть 30 млн. рублей (4%). Задача финансового советника:

· помочь Вам на этом пути подбирать активы;

· делать ребалансировку портфеля каждый год;

· спрогнозировать налоговую базу;

· спрогнозировать будущую инфляцию (а помните батон белого стоил 6 рублей?).

Инвестирование – это периодические #инвестиции с целью достижения поставленной цели в цифрах. Например накопление N суммы денег на инвестиционном счете. На этом пути Финансовый советник должен показать:

· как можно ориентироваться в мире; инвестирования (финансовые инструменты, коллекционирование, виды сделок, венчурное инвестирование);

· подобрать инструменты;

· рассказать возможные виды инвестирования и инвестиционных продуктов;

· дать понимание принципов трейдинга;

· подсказать душевные виды инвестирования, увеличение стоимости (хобби, рукоделие, собирательство монет и марок, поездов, картин, вина и т.д.).

Развод – является сильным ударом для семьи и всегда подразумевает раздел имущества, если к нему правильно подготовится это может снизить риск потерь или увеличить долю при разделе имущества. Задача финансового советника помочь семье в финансовом вопросе совместно с их адвокатом.

Планирование семьи – создание молодой семьи, серьезный шаг на пути новой ячейки общества. Стоимость свадьбы, недвижимости для пар, содержание ребенка на первых порах, декрет могут сильно ударить по бюджету пару или их родителей. Именно поэтому правильно посчитать стоимость этих событий и подготовится к ним. Задача финансового советника здесь:

· Оценить #стоимость событий;

· Сделать инвестиционный план из возможностей пары;

· Подобрать активы для инвестиций.

Планирование наследства – здесь мало что хочется написать т.к. с одной стороны это хлеб нотариуса. Но если дело касается капитала семьи, то здесь уже может понадобиться роль финансового консультанта. На этом этапе задача финансового #советника:

· Подсчет всех активов;

· Формы передачи их по наследству;

· Подбор программ страхования жизни и ДМС.

Налоговая стратегия – налоги могут весьма сильно уменьшить капитал семьи, при выводе активов в наличные или смене форм собственности. Например: налоги по результатам инвестирования за год или налоги при переводе криптовалюты в фиатные деньги. Также бывают случаи, когда активы покупаются на юридическое лицо и в дальнейшем переходят физическим лицам. Например: покупка акций на ИП или ООО и дальнейшая передача физическому лицу. Или приобретение актива как нерезедента страны. Также использование ИИС для получения налоговых вычетов (мелочь, а приятно). Задача финансового советника уменьшить боль потерь в рамках закона.

Покупка дома – приобретение недвижимости праздник для всей семьи, который сулит немало трат. Часто необходимо скопить сумму на первый ипотечный взнос или на весь объект. Бывают случаи, когда от недвижимости цель получить рентный доход. Задача финансового советника:

· Подобрать финансовые инструменты, сделать план для накопления целевой суммы

· Оценить выгодность с точки зрения времени покупки того ил иного актива

Управление долгом – часто у семей есть долговая нагрузка и есть цель её закрыть быстрее или платить минимум. Например: Долг за покупку дома 60 млн, при платежах 560 т.р. в месяц, задача меньше заплатить банку Задача финансового советника:

· Составить план погашения долга из ходя из задачи семьи (меньше заплатить банку, уменьшить месячные платежи, уменьшить срок кредита)

Планирование будущего ребенка – рождение ребенка, это всегда маленькое чудо. И это чудо нужно содержать, одевать и баловать. Если родители осознаны, они заранее планирую расходы на няню, садик, школу, колледж и институт. Также довольно часто родители хотят сделать «стартовые условия» для своих детей (хороший ВУЗ, квартиру и инвестиционный счет) для начала самостоятельной жизни. На этом этапе задача финансового советника:

· Понять стремление семьи;

· Оценить расходы на эти стремления;

· Оценить возможности семьи;

· Подобрать активы для осуществление стремлений совпадающими с возможностями.

Управление активами – это комплексная услуга по управлению Вашими денежными активами, с целью получения максимальной прибыли от прямых и производных финансовых инструментов. Сюда входит контроль ликвидности активов, периодическую ребалансировку, приобретение и продажа активов. Задача финансового советника управлять Вашими активами.

Случай – тот самый е*чий случай! Потеря работы, временная нетрудоспособность, ЧС и другие риски. Для всего этого должен быть запас наличных под подушкой, об этом я писал ранее. И еще раз об этом напишу: Пока у Вас не сформирован резерв на случай потери дохода, нет страховок от «случаев» не начинайте покупать инвестиционные инструменты. Страховая сумма должны быть от 6 до 24 ежемесячных расходов. Тк не в свое время проданные активы (из-за случая) это всегда недополученная прибыль и потери.

Думал получится коротенечко, а н-нет.

Вступление

Тут не успешного успеха и прочих пустых бизнес мотиваций с обещанием, что вы станете миллионером, как и нет сбора денег в финансовую пирамиду и прочие совместные сомнительные проекты. Инвестиции — не первичный способ заработка, а возможность сохранить и приумножить уже имеющийся капитал.

Представлюсь

В сети меня знают под ником НеМихаил (nemihail), с 2011 года я веду блог в Живом Журнале (nemihail.livejournal.com).

Ещё дольше, более 20-ти лет, я занимаюсь инвестированием свободных собственных средств в недвижимость. Не скрою, что у этого направления были золотые годы, когда стоимость актива могла удваиваться буквально за несколько месяцев.

До недавних пор я считал, что всё это закончилось в далеком 2009 году и кто не успел уйти в валюту, больше не получал таких быстрых удвоений за счет инвестиций в недвижимость. Если не считать несколько исключений, был плавный рост до 2014 года, потом небольшой толчок, который подпортил падающий рубль. И ещё раз всё повторилось в 2020 и продолжилось в 2021 году, правда уже без резкого ослабления рубля, что, конечно, приятно.

Опыт

Не так давно мною была найдена ниша, в которой всё ещё можно получать те самые огромные %.

С весны 2021 года занялся скупкой активов, с очень низким входным порогом и крайне высокой маржинальностью. Так что вас ждут публикации с реальными примерами и разборами, с возможностью всё это проверить и повторять самостоятельно.

Да, вы всё будете делать самостоятельно, приобретать себе в собственность объект недвижимости и самостоятельно его реализовывать. А вот что и где покупать, вы и узнаете в этом блоге.

UPD

Блогу уже три года и в нём есть не мало примеров завершенных сделок. По результатам первого года мне удалось получить доходность от сдачи в аренду от 10 до 30% годовых на капитал, после уплаты всех взносов и налогов. А в конце 2022 года мне удалось удачно реализовать часть активов и не просто полностью вернуть свой капитал, но и получить годовой доход в 290% и тоже после уплаты налогов.

Кроме того, все мои последние покупки не превышали 100 тыс рублей за объект.

В 2023 году мною было куплено множество объектов в диапазоне цен от 72 900 до 83 900 рублей, один из объектов удалось реализовать уже через 7 месяцев за 350 000 рублей и получить доход в 310%, что в пересчете на годовые — 532%, а в 2025 реализовал ещё три объекта и получил чистый доход 636% (за почти за 2 года) или 318% годовых на инвестицию.

Можно ли этот результат брать за основу и что-то кому-то обещать?

Конечно нет! Это мои личные рекорды, но любой может это проверить (в блоге есть детали, а все данные находятся в открытом доступе).

Если же брать общие значения, то они конечно ниже, но я продолжаю экспериментировать со сроками и объектами, поскольку некоторые объекты покупаю на долгий срок, а набор стоимости происходит только первые два года и постепенно ослабевает, что уже мной изучено на нескольких примерах в разных локациях.

Что уже удалось доказать на своём примере

Инвестировать в недвижимость можно, имея свободные 100 000 рублей, а покупать объекты я рекомендую, когда есть уверенность, что их можно забрать до 10 раз дешевле от их прежней рыночной цены. Показываю как сам это делаю.

Да, такое возможно

А вот что именно нужно покупать и где — очень подробно описано в этом блоге…

Следить за мной можно в:

Инстаграм* @nemihail / Фейсбук* / Ютюб канал: Не уехал / Телеграм

(*- «Мета» признана экстремистской организацией и запрещена в России)

Прошла почти неделя с момента хакерской атаки на Белугу (в том числе Винлаб). Сайт Винлаб доступен только в режиме каталога на утро 21.07.2025. Заявление компании от 16.07 можно почитать здесь

Все смешалось в доме Облонских. На карте доходности ОФЗ сплошной бардак.

Виной тому разброс ожиданий по ключевой ставке ЦБ после заседания 25 июля. Однако профессионалам даже в такой мутной воде прекрасно видно, что, например, ОФЗ-26247 существенно недооценена относительно других выпусков.

29 мая я публично озвучивал главную инвестиционную идею на лето-2025 — длинные облигации. С тех пор внимательные читатели могли заработать в ОФЗ-26247 более 10% лишь на росте стоимости, без учета купонного дохода.

Вчера в Премиум-клубе мне задали вопрос: «Какой еще имеется потенциал заработать в длинных ОФЗ?»

Ответ мой был таков: «Еще 40-50% положительной переоценки плюс купонный доход».

Данный сценарий осуществится при достижении ключевой ставки ЦБ 8-9% в течение 2 лет. Дальше посмотрим.

Подписывайтесь на тариф «База», где я освещаю самые актуальные инвестиционные идеи максимально полно и оперативно. А тариф «Оптимум» также дает возможность бесплатно участвовать в ежеквартальных вебинарах с ответами на любые вопросы.

О том, давно ли я на фондовом рынке, читайте свежую статью на сайте: asdorzhiev.ru/2025/07/21/how_long_in_market/

Не является индивидуальной инвестиционной рекомендацией.

В мире, где цены растут, а деньги теряют ценность, сложно представить государство, где инфляция равна нулю. Казалось бы, это экономическое чудо, мечта любого правительства. Но так ли всё радужно? История знает пример, когда отсутствие инфляции обернулось настоящей трагедией.

В конце 1980-х Япония казалась экономическим чудом — страной, которая вот-вот обгонит США и станет ведущей мировой державой. Токио был самым дорогим городом на планете, японские корпорации скупали небоскрёбы в Нью-Йорке и голливудские киностудии, а фондовый рынок рос как на дрожжах. Но за этим блеском скрывался гигантский финансовый пузырь. Когда он лопнул в 1991 году, начался самый длительный экономический кризис в истории развитых стран — «потерянное десятилетие», растянувшееся на тридцать лет.

Главной особенностью японского кризиса стала дефляция — устойчивое падение цен, противоположное инфляции. На первый взгляд, дешёвые товары — это хорошо. Но на деле дефляция оказалась экономической ловушкой, из которой Япония не может выбраться до сих пор. Всё началось с обвала рынка недвижимости. В конце 1980-х квадратный метр в престижном районе Токио стоил больше миллиона долларов, банки раздавали кредиты под залог стремительно дорожающей земли, а компании брали огромные займы, рассчитывая на вечный рост. Когда цены рухнули, оказалось, что долги невозможно вернуть. Банки, боясь банкротства, перестали выдавать кредиты, бизнес заморозил инвестиции, а люди, ожидая дальнейшего падения цен, перестали тратить деньги.

Экономика вошла в порочный круг: чем дольше длилась дефляция, тем сильнее люди откладывали покупки, что ещё больше снижало спрос и заставляло компании сокращать производство. Зарплаты перестали расти, безработица увеличилась, а молодёжь, не видя перспектив, отказалась от крупных покупок — квартир, машин, дорогих товаров. Даже нулевые процентные ставки не помогли — зачем брать кредит, если бизнес не развивается, а цены падают? Правительство пыталось стимулировать экономику, вливая триллионы иен в инфраструктурные проекты, но это лишь увеличило госдолг, который сейчас превышает 250% ВВП.

Особенность японского кризиса — в его «тихости». Не было банковских паник, как в 1929 году, или массовых банкротств, как в 2008-м. Вместо этого — медленное угасание. Компании, чтобы не увольнять сотрудников, годами держали их на полставки, зарплаты топ-менеджеров падали, но массовых протестов не было. Японское общество, привыкшее к стабильности, предпочло терпеть, чем рисковать ради перемен.

Ещё одна проблема — демография. Япония стремительно стареет: каждый третий житель старше 65 лет, рождаемость падает, а молодёжь не хочет заводить семьи из-за экономической нестабильности. Это усугубляет кризис: пенсионеры тратят меньше, чем молодые, а сокращение рабочей силы тормозит рост.

Только в последние годы Японии удалось немного повысить инфляцию, но не за счёт роста экономики, а из-за ослабления иены и роста цен на импорт. Однако страна до сих пор не вернулась к устойчивому развитию. История Японии — это предупреждение для всего мира: даже самая мощная экономика может застрять в ловушке дефляции, если вовремя не принять меры.

В современной экономике умеренная инфляция считается нормой — центральные банки большинства стран целенаправленно поддерживают её на уровне 1-3% в год. Однако когда цены не растут, а начинают снижаться, это вызывает у экономистов гораздо больше тревоги, чем высокие темпы инфляции. Дефляция — устойчивое падение общего уровня цен — представляет собой куда более серьёзную угрозу для экономической стабильности, и тому есть несколько фундаментальных причин.

Первая и самая очевидная проблема дефляции — психологический эффект отложенного спроса. Если потребители видят, что цены снижаются, они сознательно откладывают покупки, ожидая ещё большего падения стоимости товаров. Зачем покупать холодильник сегодня, если через полгода он станет дешевле? Это приводит к сокращению потребительских расходов — основы любой экономики. В результате бизнес сталкивается с падением выручки, вынужден сокращать производство и увольнять работников, что в свою очередь ещё больше снижает покупательную способность населения. Возникает порочный круг: снижение спроса → падение производства → рост безработицы → новое снижение спроса.

Вторая опасность дефляции связана с кредитной системой. В условиях, когда цены и доходы падают, реальная стоимость долгов (то есть их покупательная способность) увеличивается. Предположим, вы взяли ипотеку на 30 лет под фиксированный процент. Если при инфляции ваш долг со временем «размывается» (зарплаты растут, а сумма платежа остаётся прежней), то при дефляции происходит обратное — отдавать кредит становится объективно тяжелее, так как номинальные доходы сокращаются. Это приводит к росту дефолтов, ухудшению состояния банковской системы и сокращению кредитования, что дополнительно душит экономическую активность.

Третья угроза — разрушение инвестиционного климата. В условиях дефляции бизнес теряет стимулы к развитию: зачем расширять производство или внедрять инновации, если спрос падает, а цены снижаются? Компании начинают экономить на всём — от исследований до зарплат сотрудников, что в долгосрочной перспективе подрывает конкурентоспособность экономики. Особенно страдают капиталоёмкие отрасли, требующие долгосрочных вложений.

Четвёртая проблема — ограниченность инструментов денежно-кредитной политики. Обычно центральные банки борются с экономическими спадами, снижая процентные ставки, чтобы стимулировать кредитование и инвестиции. Но когда ставки приближаются к нулю (как произошло в Японии и Европе), этот инструмент перестаёт работать. Экономика попадает в так называемую «ловушку ликвидности», когда даже бесплатные деньги не могут разбудить спрос.

Пятый аспект — влияние на государственные финансы. Дефляция увеличивает реальную стоимость государственного долга, делая его обслуживание более обременительным. Одновременно снижаются налоговые поступления (из-за падения доходов бизнеса и населения), что вынуждает правительство либо сокращать расходы (усугубляя спад), либо увеличивать дефицит бюджета.

Исторические примеры показывают, насколько разрушительной может быть дефляция. Великая депрессия 1930-х сопровождалась падением цен на 30%, что усугубило кризис. Японская «потерянная декада» продемонстрировала, как трудно выйти из дефляционной спирали даже развитой экономике. Современные центральные банки, помня эти уроки, готовы мириться с умеренной инфляцией, но крайне опасаются даже намёков на дефляцию.

Парадоксально, но небольшой рост цен — это признак здоровой экономики, тогда как их снижение чаще всего сигнализирует о серьёзных проблемах. Инфляция стимулирует потребление и инвестиции, тогда как дефляция ведёт к экономическому оцепенению. Именно поэтому правительства и центральные банки готовы активно вмешиваться в экономику при первых признаках устойчивого падения цен, используя все доступные инструменты — от количественного смягчения до прямых денежных вливаний в экономику.

В конечном счёте, дефляция опасна именно своей самоподдерживающейся природой — раз начавшись, она создаёт механизмы собственного усиления, вырваться из которых крайне сложно. В отличие от инфляции, которую можно обуздать жёсткой денежной политикой, дефляция требует гораздо более сложных и дорогостоящих мер, эффективность которых не всегда гарантирована. Именно поэтому экономисты единодушно считают дефляцию более серьёзной угрозой, чем инфляция, даже при относительно высоких её темпах.

«Потерянное десятилетие» Японии началось с громкого краха, который никто не ожидал в стране, считавшейся образцом экономического чуда. В конце 1980-х японская экономика была на пике своего могущества — токийские небоскрёбы оценивались дороже всей недвижимости Калифорнии, а японские корпорации скупали знаковые активы по всему миру, от голливудских киностудий до роскошных гавайских курортов. Фондовый индекс Nikkei 225 в 1989 году достиг невероятных 38 915 пунктов, и казалось, что этому росту не будет конца. Но пузырь лопнул почти мгновенно — в течение 1990 года индекс потерял nearly 40%, а цены на недвижимость начали стремительное падение, которое продолжалось более десяти лет. То, что сначала казалось обычной коррекцией рынка, превратилось в затяжную экономическую стагнацию, растянувшуюся не на одно, а на три десятилетия.

Главной особенностью японского кризиса стало то, что он протекал не как классическая рецессия с резким падением и последующим восстановлением, а как медленное, почти незаметное угасание экономической активности. Банки, столкнувшись с массовыми невозвратами кредитов, выданных под залог стремительно обесценивающейся недвижимости, предпочли не списывать плохие долги, а годами поддерживать фактически банкротов, искусственно сохраняя видимость стабильности. Эта практика, получившая название «затягивания по-японски» (Japanese forbearance), привела к тому, что финансовый сектор на долгие годы потерял способность нормально кредитовать экономику. Компании, лишившиеся доступа к кредитам, начали массово сокращать инвестиции, что в свою очередь ударило по производительности и инновациям.

Особенностью японского кризиса стало то, что он сопровождался не инфляцией, а дефляцией — устойчивым падением цен, которое началось в середине 1990-х и продолжалось с небольшими перерывами до 2010-х годов. Дефляция оказалась особенно разрушительной для экономики, так как потребители, ожидая дальнейшего снижения цен, откладывали покупки, что ещё больше сокращало спрос. Бизнес, столкнувшись с падением продаж, вынужден был сокращать зарплаты и увольнять работников, что дополнительно подрывало покупательную способность населения. Правительство пыталось стимулировать экономику масштабными программами общественных работ — в 1990-е годы было построено множество мостов, дорог и аэропортов, некоторые из которых оказались практически ненужными. Эти меры помогали поддерживать занятость, но вели к стремительному росту государственного долга, который к 2020 году превысил 250% ВВП — самый высокий показатель среди развитых стран.

Банк Японии в ответ на кризис первым в мире применил политику нулевых процентных ставок (в 1999 году), а затем и количественного смягчения — выкупа государственных облигаций для увеличения денежной массы. Однако эти меры оказались малоэффективными в условиях, когда бизнес и население не хотели брать кредиты даже под нулевой процент. Экономика оказалась в так называемой «ловушке ликвидности», когда традиционные монетарные инструменты перестают работать. Ситуацию усугубляли демографические проблемы — стремительное старение населения и сокращение численности трудоспособных японцев. К 2012 году, когда к власти пришло правительство Синдзо Абэ с амбициозной программой экономических реформ («Абэномика»), стало ясно, что «потерянное десятилетие» растянулось уже на двадцать лет.

«Абэномика», основанная на трёх «стрелах» — агрессивной денежной политике, гибкой фискальной политике и структурных реформах, — смогла несколько оживить экономику, но не вернула её к устойчивому росту. Курс иены ослаб, что помогло экспортёрам, а инфляция ненадолго вышла в положительную зону, но фундаментальные проблемы — огромный госдолг, сокращающееся население и низкая производительность — остались нерешёнными. К 2020 году, когда мир столкнулся с пандемией COVID-19, японская экономика снова оказалась в рецессии, а индекс Nikkei 225 так и не смог приблизиться к своему пиковому значению 1989 года.

История «потерянного десятилетия» Японии стала важным уроком для всего мира. Она показала, что финансовые пузыри могут иметь долгосрочные последствия, что дефляция опаснее умеренной инфляции, и что традиционные методы экономической политики могут оказаться бесполезными в условиях структурного кризиса. Центральные банки других стран, особенно после финансового кризиса 2008 года, внимательно изучали японский опыт, стараясь не повторить ошибок, которые привели к столь длительной стагнации. Однако некоторые экономисты полагают, что развитые страны сейчас повторяют путь Японии, только с некоторым временным лагом — низкие темпы роста, старение населения и накопление долгов стали общими проблемами для многих экономик. Японский опыт «потерянного десятилетия» (а точнее, трёх десятилетий) продолжает оставаться актуальным предостережением о том, как трудно выбраться из ловушки долговой дефляции и стагнации, если в неё однажды попал.

Экономическая история Японии последних тридцати лет наглядно демонстрирует, что как чрезмерная инфляция, так и устойчивая дефляция представляют серьезные угрозы для стабильности национальной экономики. Японский опыт «потерянных десятилетий» показал миру, что отсутствие инфляции — вовсе не благо, а опасное состояние, способное ввергнуть экономику в длительную стагнацию. После краха финансового пузыря в начале 1990-х японская экономика столкнулась с уникальным сочетанием проблем: обвалом цен на активы, банковским кризисом, накоплением плохих долгов и, что особенно важно, устойчивой дефляцией, которая продолжалась с небольшими перерывами более 15 лет. Это привело к формированию порочного круга, когда потребители откладывали покупки в ожидании дальнейшего снижения цен, компании сокращали инвестиции из-за падающего спроса, а банки не могли нормально кредитовать экономику, будучи обремененными плохими активами.

Правительство и Банк Японии применяли различные меры для выхода из кризиса — от масштабных программ общественных работ до беспрецедентного количественного смягжения, но ни нулевые процентные ставки, ни вливание триллионов иен в экономику не смогли быстро вернуть страну к устойчивому росту. Лишь в середине 2010-х годов, после введения программы «Абэномики», Японии удалось ненадолго выйти из дефляционной спирали, но фундаментальные проблемы экономики так и остались нерешенными. Этот опыт убедительно доказал, что умеренная инфляция на уровне 1-3% в год является важным условием здорового экономического развития, выполняя несколько ключевых функций. Она стимулирует потребительский спрос, так как люди предпочитают совершать покупки сейчас, а не откладывать их на будущее; облегчает обслуживание долгов, поскольку реальная стоимость заимствований со временем снижается; создает стимулы для инвестиций и инноваций, так как бизнес вынужден искать новые возможности для роста в условиях постепенного повышения цен.

Однако важно понимать, что и слишком высокая инфляция представляет серьезную опасность, подрывая доверие к национальной валюте, дестимулируя сбережения и создавая искажения в экономике. Поэтому ключом к долгосрочной стабильности является поддержание оптимального баланса — достаточно высокой инфляции, чтобы избежать дефляционных рисков, но достаточно низкой, чтобы не допустить перегрева экономики. Этот баланс достигается за счет продуманной денежно-кредитной политики, сочетающей таргетирование инфляции с гибким реагированием на изменения экономической конъюнктуры. Японский кризис преподал важный урок другим странам: центральные банки должны быть готовы к решительным действиям не только при угрозе высокой инфляции, но и при первых признаках дефляционного давления. Современные экономисты сходятся во мнении, что лучше допустить временное превышение инфляционного таргета, чем рисковать попаданием в дефляционную ловушку, выход из которой может потребовать десятилетий и колоссальных экономических затрат.

Опыт Японии также показал, что одной денежной политики недостаточно для обеспечения устойчивого роста. Необходим комплексный подход, включающий структурные реформы, инвестиции в человеческий капитал и инновации, разумную фискальную политику. Особое значение имеет своевременное решение проблем финансового сектора — очистка банковских балансов от плохих долгов, рекапитализация кредитных учреждений, создание эффективных механизмов реструктуризации задолженности. Все эти меры должны применяться заблаговременно, до того как экономика окажется в глубоком кризисе. История «потерянных десятилетий» Японии служит предостережением для других развитых экономик, сталкивающихся со схожими вызовами — старением населения, замедлением производительности, накоплением долгов. Она демонстрирует, насколько важно поддерживать сбалансированный экономический рост, избегая как перегрева, ведущего к формированию финансовых пузырей, так и длительной стагнации, подрывающей потенциал развития. В конечном счете, именно способность находить и поддерживать этот тонкий баланс между различными экономическими рисками определяет долгосрочное процветание любой страны.

---

💡 Понравилось? Подписывайтесь на канал Это интересно, чтобы не пропустить новые статьи!

💰 Поддержите канал:

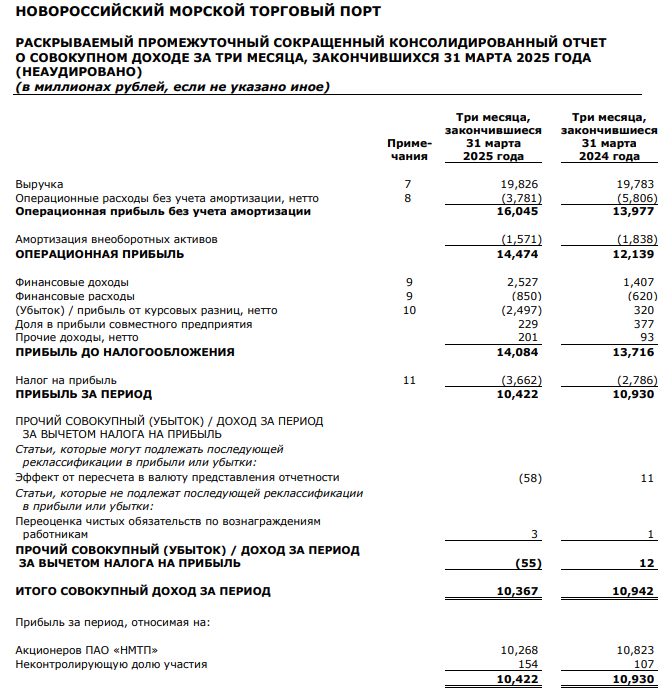

Чистая прибыль 2024 года в полтора раза побила исторический рекорд. В чем может быть подвох?

Здравствуйте, друзья!

Новый герой моего цикла. Один из выдающихся трейдеров современности. Есть чему поучиться.

Краткая биография

✅ Дэвид Райан родился в 1958 году в Лос-Анджелесе, штат Калифорния, в семье среднего класса. С юности проявлял любопытство к числам и рынкам, но его путь к трейдингу начался случайно, когда в колледже он наткнулся на книгу Уильяма О’Нила «Как делать деньги на фондовом рынке». Эта книга, описывающая стратегию CAN SLIM, стала для него откровением. После окончания Калифорнийского университета в Лос-Анджелесе в 1980 году с дипломом по экономике Дэвид устроился работать в инвестиционную фирму William O’Neil & Co., где быстро стал протеже самого О’Нила.

✅ В 1980-х годах Райан прославился благодаря участию в инвестиционном чемпионате США по трейдингу (U.S. Investing Championship). В 1985 году он занял первое место, показав доходность более 160% за год, а в 1986 и 1987 годах повторил успех, демонстрируя стабильные результаты. Его подход был основан на строгом следовании принципам CAN SLIM, которые сочетали технический и фундаментальный анализ для поиска акций с высоким потенциалом роста. Дэвид мастерски определял компании с сильными финансовыми показателями и входил в рынок в момент зарождения восходящих трендов, что позволило ему зарабатывать миллионы на акциях технологических и потребительских компаний.

Неудачи

✅ Однако успех не обошелся без ошибок. Как отмечалось в книге Швагера «Биржевые маги», в 1983–1984 годах Райан пережил трудный период, когда его излишняя самоуверенность привела к нарушению собственных правил. Он покупал акции, которые уже сильно выросли, игнорируя уровни поддержки, что привело к значительным убыткам. Этот урок стал для него переломным: Дэвид стал более дисциплинированным, сосредоточившись на управлении рисками и строгом следовании своей системе.

✅ В 1990-х годах Райан продолжил карьеру, управляя собственным портфелем и консультируя инвесторов. Он также стал наставником для молодых трейдеров, делясь опытом через семинары и статьи в издании Investor’s Business Daily, основанном О’Нилом. Его философия торговли подчеркивает важность терпения, дисциплины и умения учиться на ошибках. В интервью Швагеру Райан говорил: «Рынок — это бесконечный поиск следующей акции, которая вот-вот взлетит. Это как охота, где ты должен быть готов к долгому ожиданию ради одного точного выстрела».

День нынешний

✅ Сегодня Дэвид Райан остается активным участником финансового мира, хотя предпочитает держаться в тени, избегая публичности. Он живет в Калифорнии, увлекается гольфом и продолжает инвестировать, сохраняя верность принципам, которые сделали его одним из «биржевых магов».

✅ Бесплатное обучение трейдингу тут: https://t.me/tradevamvplus

✅ Рекомендации по сделкам (сигналы) приглашение здесь: https://t.me/+XiOKM60knJU2Yzcy

✅ Новости, «Экономический навигатор» тут:

✅Основной канал «Будни трейдера»: https://t.me/dgefff55

✅ Сайт-VK (услуги): https://vk.link/dgefff77

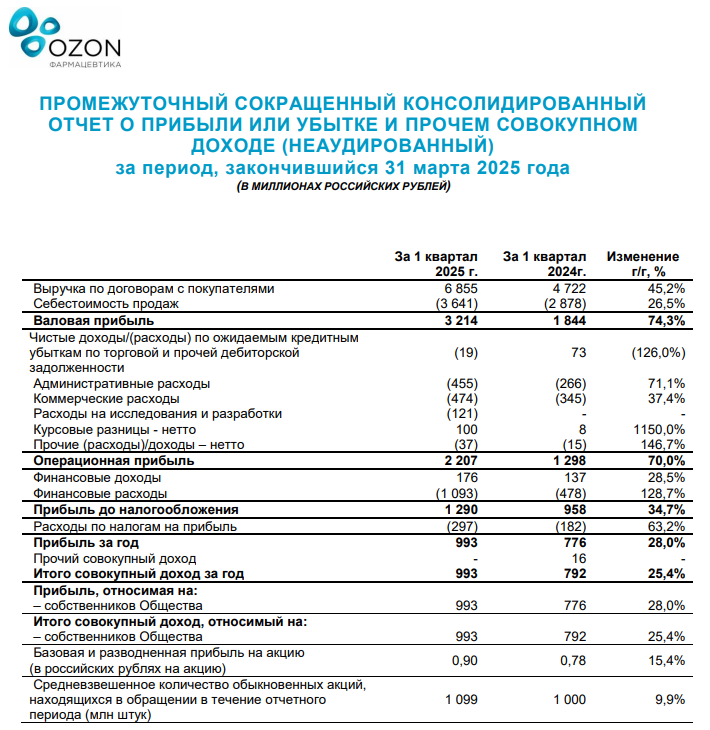

Группа «Озон Фармацевтика» не имеет отношения к маркетплейсу Ozon. Основана в 2001 г. в Жигулевске Самарской области. Лидирует среди российских производителей лекарств в сегменте небрендированных дженериков по выручке и объемам продаж в упаковках. Заводы находятся в Жигулевске и Тольятти. Количество сотрудников - 2500 человек.