Создаём бесконечные деньги с нуля

==НЕ ЯВЛЯЕТСЯ ИНВЕСТИЦИОННОЙ РЕКОМЕНДАЦИЕЙ==

Друзья, сегодня предлагаю окунуться в магию сложного процента и нажать, наконец, кнопку START в игре «бесплатные деньги из воздуха».

Будет просто и сложно одновременно, потому что на кону — ваша счастливая жизнь, но на пути — сомнения в правильности принятого решения. Что это: испытание силы воли или откровенное безумие? Узнаем в конце…

Победитель получает деньги и славу (но это не точно). Проигравший — опыт (тут наверняка).

Если вы готовы и настроены решительно, давайте начинать.

Итак, что такое «бесплатные деньги» в инвестициях?

Это риск, который мы на себя берем. Как в казино, только есть шанс выиграть.

Риски бывают разные, но фундаментальных всего два: время и деньги. Человек разумный — ценит своё время, человек корыстный — не хочет потерять деньги. Здравомыслие и корысть — кредо настоящего инвестора.

Эмоции — игрушка дьявола, ежжи

Работая с деньгами, анализируя рынок, инвестируя своё время, мы должны забыть о страхе, панике, грусти и печали. Победитель руководствуется исключительно собственной стратегией и здравым смыслом.

Миллион рублей это много или мало?

Как будто много. Можно машину неплохую купить с рук, гараж или дачу в деревне. С другой стороны, купишь и ничего от миллиона не останется. Был да сплыл, как говорится.

Получается, мало.

А 10 миллионов это много или мало?

Как будто поинтереснее. Даже на какую-никакую квартиру в почти-Москве может хватить. Так ведь? Ну да, нищий так и думает: как бы его потратить.

А вот как думает наш победитель.

Потраченные деньги = потерянные деньги. Было много — стало 0.

Вложенные деньги = новые деньги. Было много — стало очень много.

Вкладывать вместо того, чтобы тратить — базовый принцип любого миллионера.

В текущих российских условиях любой человек (не инвестор, не предприниматель, просто рандомный Василь Иваныч с завода) может спокойно получать ~1,5% в месяц доходности на каждый вложенный рубль.

Что это значит? Вложив 1000 рублей, за месяц можно получить бесплатные 15 рублей. Вложив 100 тысяч — 1500 рублей. С 10 миллионов это 150 тысяч. В месяц.

Фактологическая справка: с начала 2025 года один фонд заработал +29%, другой дал +20%, третий вырос на 5% и 18% выплатил дивидендами. И это не какие-нибудь там супер-секретные закрытые ПИФЫ для уважаемых квалифицированных инвесторов, нет. Обычные фонды, которые можно найти в любом банковском приложении и купить за 100 рублей.

Вернемся к нашим будущим миллионам. Что будет, если полученные 150 тысяч не доставать, а вкладывать обратно?

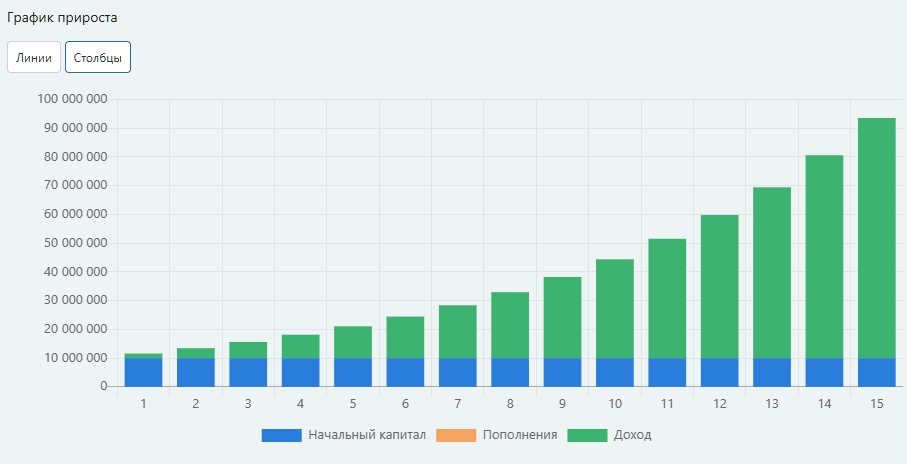

Правильно, получается, снежный ком и начинает работать тот самый «сложный процент», когда первые лет 5-7 как будто бы ничего особо не меняется, а потом вдруг появляются иксы:

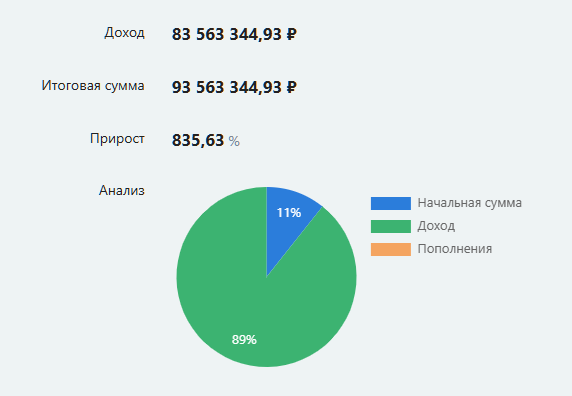

И по итогу за 15 лет стойкости на счету вместо 10 миллионов будет уже более 90

Слова-то красивые, но где взять 10 миллионов?

Правильно, для начала нужен 1 миллион, с которым мы будем делать то же самое (играть в сложный процент). А если миллиона нет, тогда можно взять 100 тысяч. Если и их нет, то тогда 10. Точка старта может быть разной, но путь будет одинаковый у всех.

Игра начинается здесь.

На старте можно сформулировать следующие риски:

- Может поменяться конъюнктура («никогда не спрашивай Сбер про вклады 1991 года»)

- Можно не дойти до цели (сдаться, сорваться, заболеть, умереть)

- Доходность не гарантирована

В принципе, всё.

Как с этими рисками работать?

На первый повлиять невозможно, в наших силах только отслеживать тенденцию к его реализации.

Вот, например, если вы верите в Путина, ЦБ и экономическое благосостояние России в целом (в обозримом будущем), то можно смело ставить галочку ✔️ и идти дальше.

А если не верите (это тоже нормальный вариант), то свой капитал лучше аллоцировать в другой стране, беря на себя риски конъюнктуры уже того рынка.

Понимаете? В инвестициях нет хорошего и плохого, есть определенная логика и вера. Логика помогает интуиции в принятии финансовых решений (тут мы берём на себя риски), а вера подкрепляет сделку с психологической стороны (не даёт сойти с ума).

Небольшой спойлер: инвестировать в страну, в которую не верите — изначально плохая идея. Провальная. Фатальная.

Идём дальше. Риск сорваться, всё бросить и потратить все накопления на чебурек.

Тут полностью ваш выбор под вашу же ответственность с последующим опытом.

Скажу как человек, который периодически оглядывается лет на 7 назад и представляет количество денег, которое было спущено на мимолётные кайфы (которые сейчас и не вспомнить) — оно того не стоит. Fear of missing out — жуткая вещь

При этом, забивать на жизнь и упарываться исключительно во вложенные цифры тоже ужасно, так делать не надо, потом ни один психолог за вас не возьмется.

Решение, которое идеально работает во всех сферах жизни — найти точку баланса.

В финансовой сфере это баланс между обязательствами, кайфами и накоплением резервов. Разделите свои деньги на 3 эти части и через 5 лет будете в шоке от того, какая беспонтовая жизнь была раньше и какая прикольная стала сейчас.

Самый простой способ реализовать подобное — ввести систему 65/15/20, где 65% тратится на обязательства, 15% на кайфы и 20% на инвестиции. Проценты не строгие, можно настроить их под себя, главное, чтобы разделение было в принципе.

Подробно рассказывал в этом видео:

Ну и наконец третий риск это доходность.

В примере с 10 миллионами, которые за 15 лет превратились в 100 есть 2 жирных нюанса:

- Указана фиксированная ставка доходности в размере 15% годовых

- Не учтена инфляция

Пойдем по порядку.

Экономическая база нам говорит, что 15% годовой доходности (как в России последние пару лет) это что-то на уровне фантастики и возможно такое только в период высоких ставок ЦБ, сопряженных с высокой инфляцией и государственным кризисом. Проще говоря, это не навсегда.

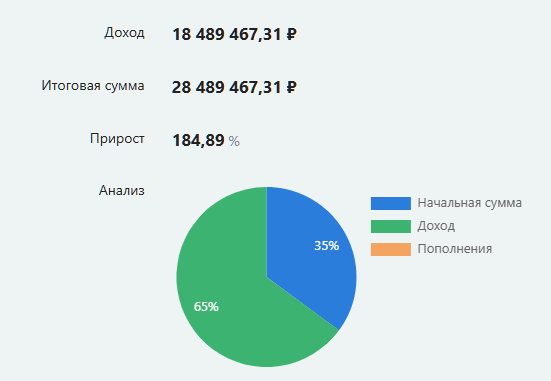

В среднем по рынку (не только нашему, но и, например, американскому или китайскому) реальная доходность среднестатистического инвестора на длинной дистанции — 7% годовых.

За 15 лет это рост вложений на 184%, то есть почти в 3 раза:

что, конечно. до сих пор круто, хотя выглядит уже не так презентабельно, как в примере выше.

Но подождите, мы же не учли ещё 1 нюанс!

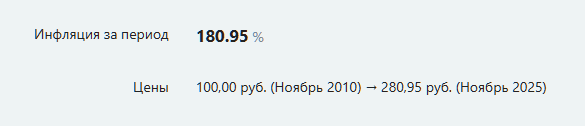

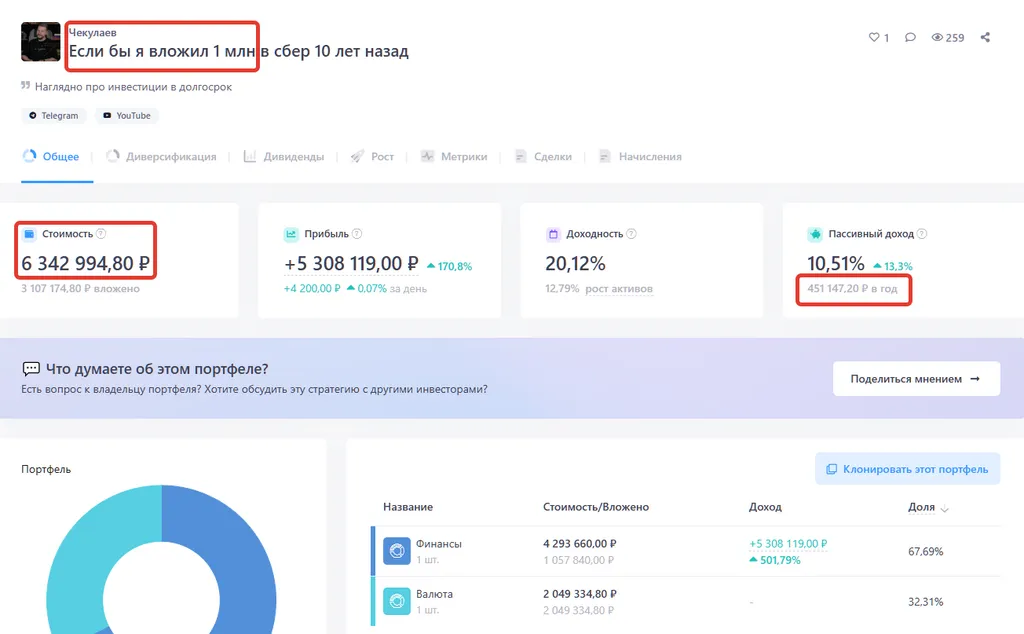

За последние 15 лет (с 2010 по 2025 год) инфляция составила 180%. Путем нехитрых математических вычислений мы получаем реальную доходность реальных денег на уровне 0,3% годовых.

Это значит, что какая бы сумма не лежала на счету, если вы её не снимаете, а весь доход (бесплатные деньги) кладете обратно, то максимум на что можно рассчитывать, это что за 15 лет сбережения не обесценятся.

Вот это финал!

Неприятный вывод № 1: Банковские вклады, облигации и фонды ликвидности это только инструмент сохранения сбережений от инфляции. Стать богатым «на пассиве», инвестируя в эти активы, практически невозможно.

Почему так?

Если объяснять на пальцах, то их «тело» — это рубль (или доллар или юань, пофиг), проще говоря валюта. А любая валюта в чистом виде подвержена инфляции, таковы законы экономики.

Что с этим делать? Повышать риск, разумеется!

Сделать это можно двумя способами:

1) добавить «новых» денег

Например, если к уже имеющимся процентам с 10 миллионов ежемесячно докидывать сверху по 50 тысяч, то получим уже более внушительный рост в 3 раза:

По сути, это вариант, когда вы начинаете копить с нуля, постоянно (из месяца в месяц) пополняете баланс и не бросаете это дело, пока не посчитаете сумму достаточной до конца жизни.

Минусы те же — инфляция по пути сожрет почти половину, но это уже сильно лучше, чем в варианте, когда вы просто положили и не трогаете (там инфляция съест ~95%).

2) сменить тип актива и увеличить риски

Когда «тело» вашего капитала не валюта, а, например, акция нефтяной компании, то инфляция в таком случае не работает.

Почему?

Да очень просто. Акция это доля в бизнесе. Бизнес (если он нормальный сам по себе + у него хороший менеджмент) с годами расширяется и растёт, а все убытки он перекладывает на потребителя. В этом смысл любого бизнеса, говорю вам как предприниматель.

Когда вокруг всё дорожает (инфляция), бизнес поднимает цены, чтобы компенсировать расходы и сохранить умеренный рост компании (читай, доходы менеджмента и мажоритариев).

Чем круче растёт бизнес, тем дороже оцениваются акции его компании на фондовом рынке, что позволяет его акционерам получать более жирные дивиденды.

Чтобы наглядно увидеть разницу между вкладами (облигациями, фондами) и акциями, давайте рассмотрим такой пример.

Представим, что 15 лет назад у нас в кармане было 100 рублей. Мы могли их положить на вклад или купить 1 акцию сбера (она как раз тогда столько стоила).

Что произошло 15 лет спустя?

100 рублей на вкладе с учетом среднегодовой доходности 8,5% (данные отсюда) превратились в 350:

но из-за инфляции упала покупательная способность валюты и те товары, которые раньше можно было купить на 100 рублей теперь стоят 280:

тем не менее, мы всё равно заработали 70 рублей чистыми, правда это как 25 рублей в 2010-м:

Итог: вклады за 15 лет дали 25% чистой доходности. Это, кстати, довольно-таки неплохо и до сих пор лучше, чем если бы мы тратили 100% зарплаты.

Теперь к сберу.

В 2010-м году на «пике» 1 акция стоила 100 рублей, сейчас он торгуется по 300. Рост «тела» на 200%, что немного меньше, чем на вкладе (там было 250%).

Но помимо этого, компания платила дивиденды, которые в сумме составили 175+ рублей. Итого: 480 рублей на 100 вложенных, из которых инфляция съест только начисленные дивы.

Вывод: 1 акция сбера за 15 лет дала 300% чистой доходности + уберегла «тело» от инфляции.

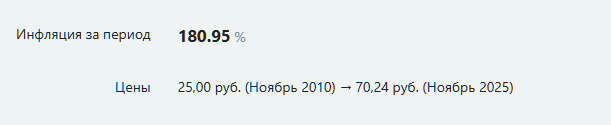

В качестве бонуса (для закрепления знаний) приведу портфель, который называется «а что если бы я 10 лет назад положил миллион рублей в сбер». По-моему, получилось также весьма наглядно и информативно (по ссылке можете оценить сами):

Что нам даёт это сравнение?

Беря на себя повышенный риск (инвестируя в акции, вместо защищенных государством вкладов), можно получить ИКСЫ и обеспечить себя пассивным доходом уже в первые 5-10 лет.

Стать обеспеченным человеком «на зарплате» (не быть при этом предпринимателем) можно только с помощью этих двух способов. Мы либо «копим и откладываем», либо «рискуем и инвестируем».

Мне лично ближе стратегия № 2. Она же «кратчайший путь до 10 миллионов». Она же «вера в Россию». И вот как она выглядит без воды (или как там назвать полотно текста выше, не знаю).

Итоговая схема «Бесконечные деньги с нуля» (повторюсь, это не инвестиционная рекомендация, а, исключительно, демонстрация моего подхода):

- Формируем модель, в которой часть средств уходит на инвестиции (пусть будет 10%). Эти деньги трогать нельзя, тратить их ни на что другое нельзя, для чрезвычайных ситуаций должна быть сформирована подушка безопасности ОТДЕЛЬНО (на это уйдет ещё 5-10% доходов, но оно того стоит)

- На эти 10% ежемесячно (желательно в одни и те же даты) покупаем акции надежных компаний (пример можно подглядеть в этом же блоге, главное не распыляться более чем на 5-10 компаний, иначе на малых суммах можно загубить доходность). До первого миллиона я бы вообще инвестировал только в 1 компанию, просто потому что.

- Полученные дивиденды реинвестируем.

- Терпим 7 лет, не меняя схему

- Готово, вы великолепны и стали обладателем пассивного дохода. Ещё 5 лет и 10 миллионов у вас кармане

Понимаю, что цифры «10-15 лет» выглядят пугающими, но представляете, есть люди, которые берут ипотеку на 30 лет и ничего, живут потом в своей квартире. Смысл тот же (надо очень долго сидеть без куска зарплаты), но выхлоп отличается в разы.

Также стоит добавить, что в стратегии самое тяжелое не столько начать, сколько продолжить, поэтому для своих boosty-bro буду раз в месяц пилить отчет как я по чуть-чуть инвестирую только в компанию Х, а полученный капитал передам потом в управление детям, когда вырастут.

Обсудить это можно будет в соответствующем чатике приятных людей, всесторонне прокачивающих свою жизнь, который я придумал недавно:

Также будут посты и по моему портфелю, стримы, коллабы, новые форматы — всё то, что так не любит продвигать YouTube, но желает знать заинтересованный зритель. Присоединяйтесь, буду рад ❤️

Ну а на сегодня всё. Верю в вас, вы — красавчики и у вас с деньгами всё точно будет хорошо. Ведь только подумайте: большинство этой темой вообще не заморачиваются (потому и нищие, ха-ха), а вы уже сколько по этому поводу всего знаете? То-то же.

Всё получится.