Альтернативные инвестиции: подробный разбор инструментов и прогноз на 2025–2030 гг

Альтернативные инвестиции (Alternative Investments) — это вложения в активы за пределами традиционных классов (акции, облигации, денежные рынки). Они включают в себя широкий спектр инструментов, от недвижимости и криптовалют до предметов искусства и венчурного капитала. В этом обзоре мы разберем ключевые альтернативные инвестиционные инструменты, их риски, доходность и перспективы на 2025–2030 годы.

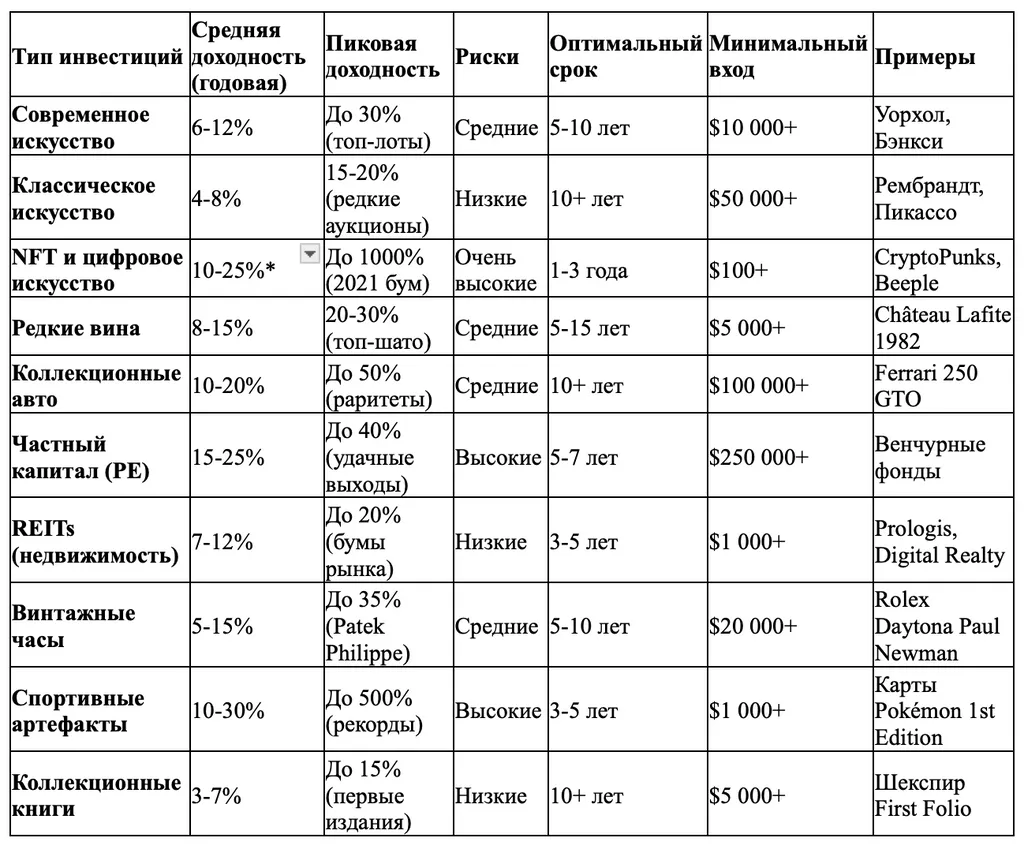

Сравнительная таблица доходностей альтернативных инвестиций по категориям с учетом рисков и временного горизонта

Особенности альтернативных инвестиций:

Альтернативные инвестиции (private equity, недвижимость, инфраструктура, арт, венчур и т. д.) обычно более устойчивы к краткосрочной волатильности, чем традиционные активы (акции, облигации, валюта), но не всегда менее рискованны в долгосрочной перспективе.

Так, венчурные инвестиции, private equity и хедж-фонды часто имеют lock-up периоды (3–10 лет), что снижает панические продажи. Напротив, публичные акции можно продать в любой момент, что усиливает волатильность.

Альт-активы менее ликвидны, поскольку большая часть рынков закрыты. Однако вторичный рынок есть почти по всем направлениям альтернативных инвестиций.

Инвестиции в искусство

Инвестиции в искусство — это долгосрочная игра для тех, кто готов погружаться в мир арт-рынка. Если нет времени на самостоятельный анализ — лучше выбрать арт-фонды или долевое инвестирование.

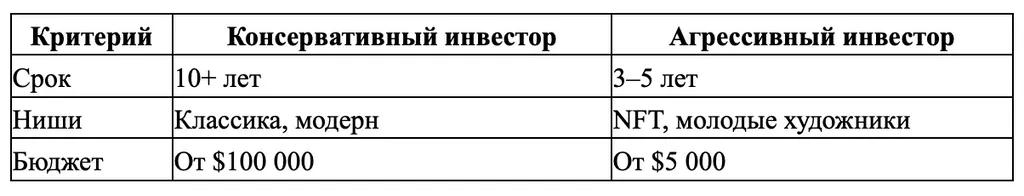

Перечислим привлекательные инвестиционные ниши в искусстве

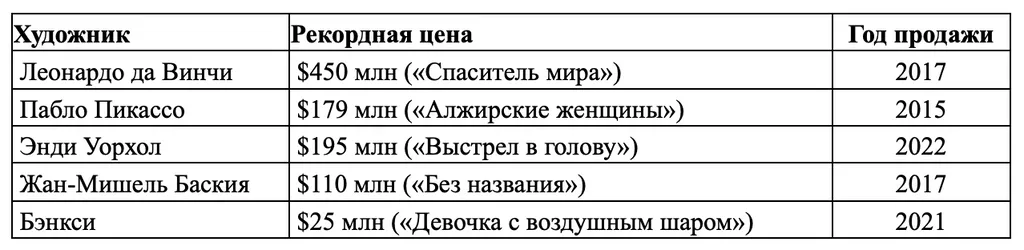

Топ-5 самых дорогих художников (2024)

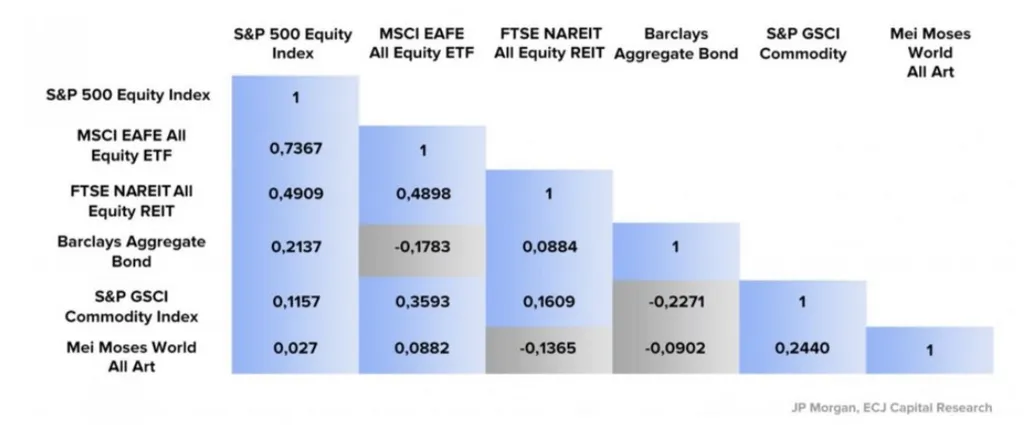

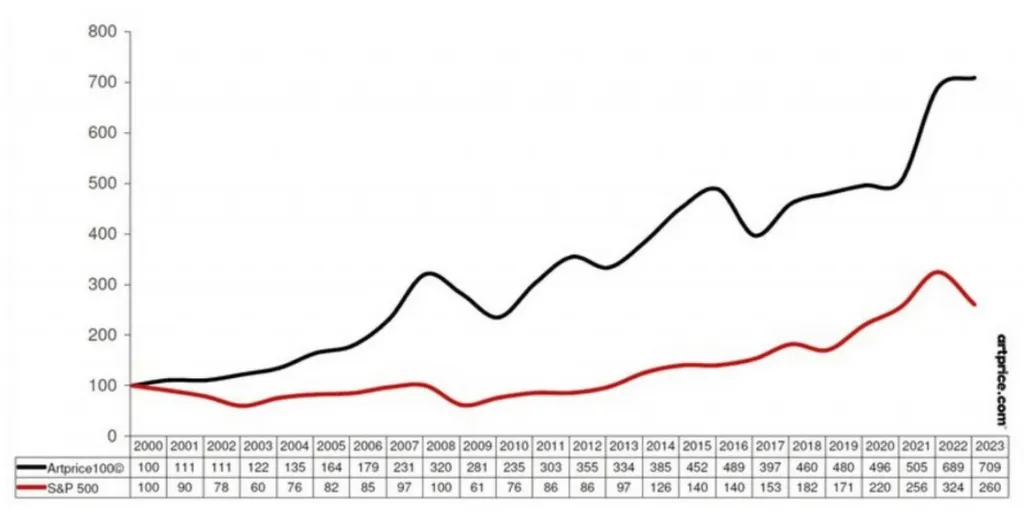

Существует группа индексов инвестиций в искусство: Mei Moses Art Index, AMR Art 100, Artnet Fine Art Index

Сравним индекс рынка произведений искусства с S& P:

Инвестиции в вино

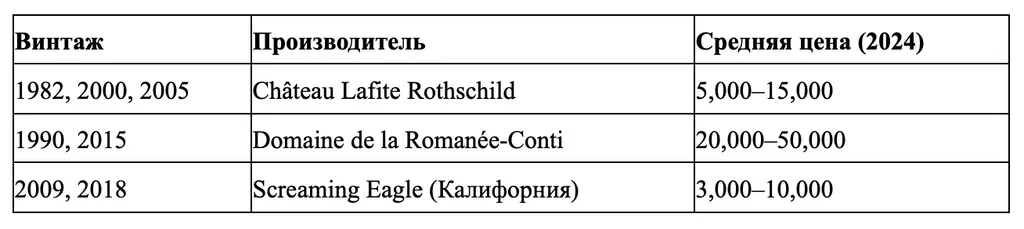

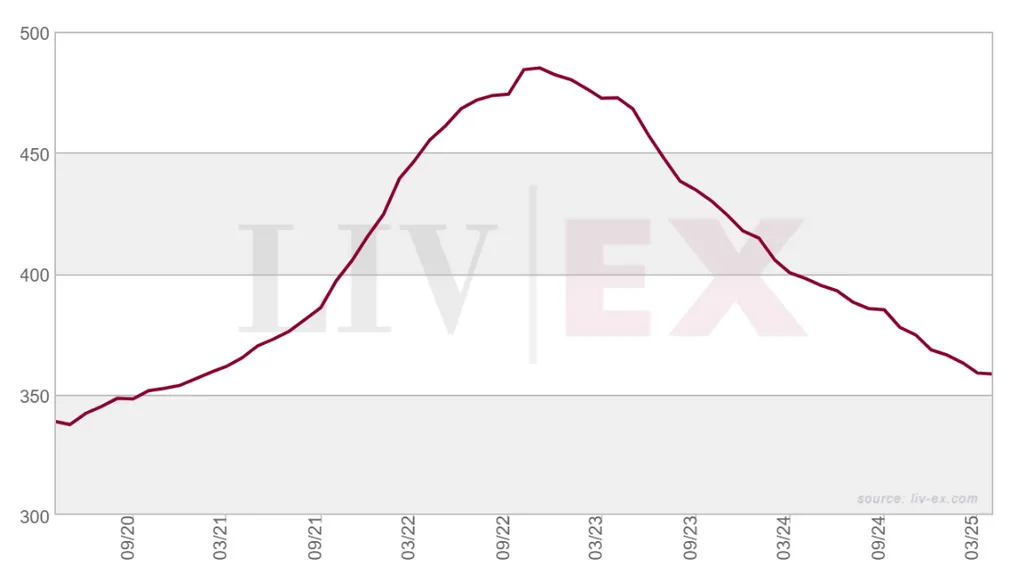

Инвестиции в редкие вина — это вложения в элитные винтажи с ограниченным тиражом, демонстрирующие стабильную доходность 8–15% годовых (для топовых шато Бордо и бургундских домов вроде Domaine de la Romanée-Conti).

Факторы инвестиционной привлекательности

- Ограниченный выпуск (лучшие шато Бордо, бургундские винтажи).

- Спрос со стороны Азии (Китай, Гонконг).

- Историческая стабильность (+8–12% годовых, Liv-ex Fine Wine 1000).

Лучшие варианты для инвестиций:

Какие есть особенности инвестирования?

- Осуществление покупки через винные фонды (Cult Wines, Vinovest).

- Закупки на аукционах (Sotheby’s Wine, Zachys).

- Хранение в bonded warehouses (без налогов до продажи).

Индекс Liv-ex Fine Wine 1000 является самым широким показателем состояния рынка. Он отражает динамику цен 1000 самых востребованных вин на мировом рынке. Он состоит из семи подиндексов: Bordeaux 500, BordeauxLegends 40, Burgundy 150, Champagne 50, Rhone 100, Italy 100 и Rest of the World 60.

Инвестиции в коллекционные автомобили

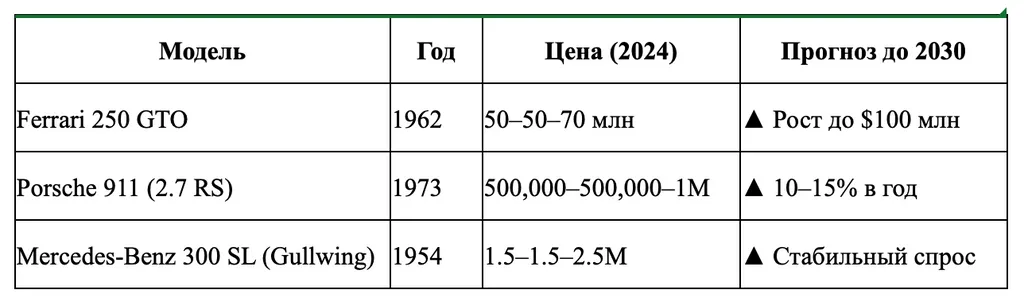

Инвестиции в классические автомобили сочетают страсть к коллекционированию с финансовой выгодой, демонстрируя среднегодовую доходность 10–20% для топ-моделей (например, Ferrari 250 GTO или Porsche 911 RS).

Наибольший потенциал — у автомобилей 1950–1990-х годов с racing pedigree или голливудской историей, но рынок требует глубокой экспертизы для избежания подделок. Ликвидность ниже, чем у акций, а сделки часто закрываются через специализированные аукционы (RM Sotheby’s, Bonhams). Тренд 2024–2030: рост интереса к «молодым классикам» (1980–2000-е) и электроклассике (например, переделанным Porsche 911 на батареях).

Факторы инвестиционной привлекательности

- Раритеты дорожают на 10–15% в год (HAGI Top Index).

- Статусный актив (как искусство, но с практическим использованием).

- Ограниченное предложение (лучшие модели уже в коллекциях).

Лучшие варианты для инвестиций:

Ключевые тренды 2024-2030:

- Искусство: рост сегмента women artists (+18% CAGR);

- Вина: бум бургундских винтажей 2015-2020 (+22% в 2023);

- NFT: переход к utility-токенам с реальными benefits;

- Авто: спрос на «youngtimers» (авто 1980-2000-х).

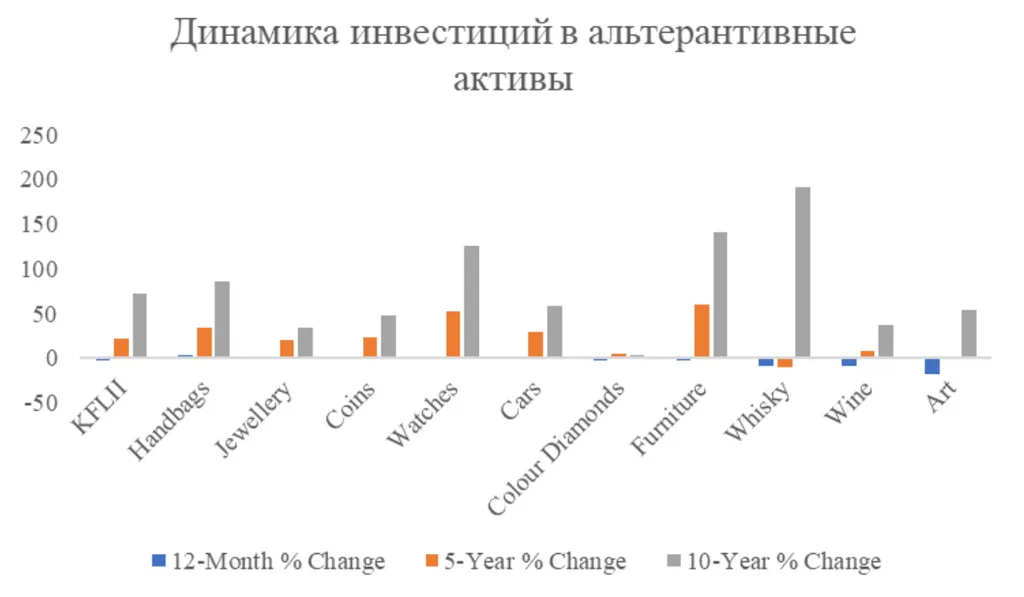

Динамика инвестиций в различные классы альтернативных активов

Используя методологию консалтинговой компании Knight Frank приведем динамику инвестиций в альтернативные активы. KFLII — это средневзвешенное значение отдельной доходности активов. Доходности по отдельным активам взяты по данным на открытом рынке, а также в корпоративной базе Knight Frank

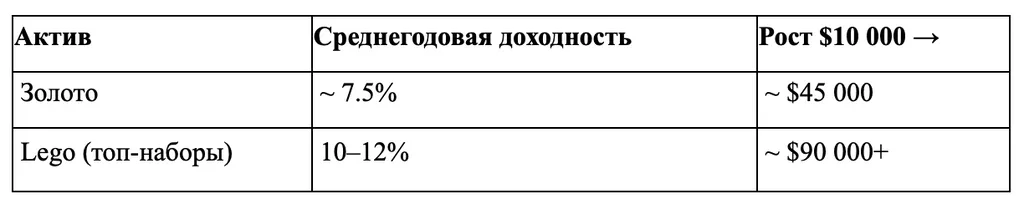

Золото vs. Lego: неожиданная битва инвестиций

Доходность за 20 лет (2000–2023)

Таким образом, Lego обогнал золото почти в 2 раза за этот период.

Почему Lego растёт быстрее?

- Ограниченные тиражи — некоторые наборы выпускаются 1–2 года, потом снимаются с производства.

- Культовые франшизы — «Звездные войны», «Гарри Поттер», «Фортнайт» становятся дороже с годами.

- Взрослые коллекционеры — 60% покупателей Lego старше 18 лет, создают ажиотаж на вторичном рынке.

Примеры рекордов:

- «Звездный разрушитель» (2002) — куплен за $200, сейчас стоит $ 4000+.

- «Тадж-Махал» (2008) — куплен $370 сейчас стоит $5000–$10000.